Криптовалютный трейдинг l ExpertCoin

3 июня 2018

Существует множество приемов и инструментов, призванных помочь трейдеру управлять сделками на рынке таким образом, чтобы получить прибыль или сократить убытки. В частности, можно использовать различные типы ордеров на покупку и продажу. Важно уметь выбрать из доступного арсенала тот инструмент, который лучше всего подходит для выполнения конкретной задачи.

Возможность использовать разные типы ордеров позволяет контролировать, когда и почем вы хотите купить или продать актив. Многие трейдеры самым полезным и важным инструментом в своем арсенале считают лимитные ордера.

Что представляет собой лимитный ордер?

Данный тип ордера называется лимитным потому, что в такой заявке оговаривается граничная цена, которую трейдер готов заплатить/получить при покупке/продаже. Трейдер сообщает рынку о своем желании купить или продать, но только в том случае, если цена будет соответствовать оговоренной в его лимитной заявке.

В отличие от рыночного ордера, который исполняется мгновенно и независимо от цены, лимитный ордер может и не попасть на первое место очереди на исполнение. Если цена, указанная в лимитной заявке, представляет собой наилучшую цену бид или аск, такой ордер будет в списке первым и может быть исполнен достаточно быстро.

В противном случае, он станет в очередь наряду с другими заявками, удаленными от текущей рыночной цены. По мере исполнения стоящих перед ним заявок, ваш ордер может продвинуться на первую позицию списка. С другой стороны, могут поступать дополнительные заявки, цены в которых будут ближе к рыночной цене. В результате, ваш ордер опустится в списке.

Многие считают, что лимитные ордера, несмотря на некоторые присущие им недостатки, являются лучшим другом трейдера, поскольку вносят определенный порядок в процесс покупки и продажи, фиксируя приемлемую для трейдера цену.

Такой ордер будет исполнен только по указанной в заявке или лучшей цене.

Важен опыт

Чтобы правильно выставлять лимитные ордера, нужно обладать определенным опытом. Если лимитный ордер на покупку выставлен слишком низко, он может остаться неисполненным и не принесет вам никакой пользы. То же самое касается и лимитных заявок на продажу. Руководствуясь своим опытом, трейдер должен суметь найти такую точку, которая даст ему не только хорошую цену, но и гарантированное исполнение ордера.

Простой лимитный ордер может создать настоящие проблемы для трейдера или инвестора, который недостаточно следит за рынком. Так, некоторые выставляют лимитный ордер на продажу на несколько долларов выше текущей цены и лимитный ордер на покупку на несколько долларов ниже текущей цены. Таким образом они хотят зафиксировать прибыль, если цена акции вырастет, или докупиться, если цена упадет.

Такая нехитрая стратегия позволяет подстраховаться. Можно уехать на несколько дней в отпуск и по возвращении обнаружить, что лимитный ордер на продажу был исполнен.

Фиксация небольшой прибыли будет радовать такого трейдера только до тех пор, пока не выяснится, что данный актив начал быстро надуваться и цена уже улетела на луну. К сожалению, лимитный ордер полностью закрыл позицию с небольшой прибылью, хотя можно было забрать еще.

Можно представить себе и обратный сценарий в случае, если актив обвалится, а выставленный лимитный ордер увеличит ваше присутствие в рынке, находящемся в «свободном падении».

Лимитные ордера — превосходный инструмент торговли, но пользоваться ими надо с умом. Если хотите купить или продать актив, задавайте в лимитном ордере ценовой уровень, находящийся вне пределов дневных колебаний, и будьте готовы принять исход сделки. Как бы там ни было, вы сохраняете за собой определенный контроль над той ценой, которую платите или получаете.

Что делать, если мы в пузыре: Извлекаем уроки из краха доткомов в 2000-х

Автор этой статьи Хосе Мария Маседо — энтузиаст блокчейна, мастер боевых искусств и бывший профессиональный игрок в покер, который в 18 лет, имея на руках $30, выиграл $1,6 млн. Он также является основателем KitchPack и Kaizen Academy.

Легендарные инвесторы и экономисты, а также лауреаты Нобелевской премии, такие как Уоррен Баффет, Рей Далио, Джейми Даймон, Роберт Шиллер и Джозеф Стиглиц, сходятся в оценке криптовалют как спекулятивного пузыря.

В настоящей статье я намерен показать, каковы признаки пузыря, и выяснить, можно ли говорить о пузыре применительно к нынешней ситуации. Я также рассмотрю возможные следствия пузыря, используя в качестве хрестоматийного примера бум интернет-компаний в 2000-х. Наконец, я предложу набор стратегий, позволяющих инвесторам и долгосрочным владельцам быть готовыми к любым непредвиденным обстоятельствам.

Что же такое пузырь и правда ли, что мы внутри него?

Пузырь возникает, когда стоимость актива превосходит его фактическую ценность. Хотя слово «пузырь» звучит пугающе, практически все новые технологии на определённом этапе своего существования являлись пузырями. Железнодорожное сообщение, радио и, разумеется, интернет были пузырями, прежде чем получили широкое распространение. Процитирую основателя Union Square Ventures Фреда Уилсона:

Один мой друг сделал замечательное наблюдение. Он заметил: «Внедрение всех важных изобретений и технологий сопровождалось иррациональным энтузиазмом». Это означает, что должна была возникнуть известная мания, для того чтобы инвесторы открыли кошельки и начали финансировать строительство железных дорог, или автомобильную промышленность, или аэрокосмический сектор, и т.п. Эти инвесторы потеряли значительную часть своих средств. Однако мы также наблюдали, как люди вкладывали средства в инфраструктуру интернета с высокой пропускной способностью, в программное обеспечение, которое успешно работает, а также в базу данных и структуру серверов. Все эти разработки позволяют нам пользоваться интернетом, изменившим нашу жизнь, и все эти достижения стали возможны благодаря той самой спекулятивной мании.

Почему новые технологии часто становятся пузырями? Потому что крайне тяжело определить фактическую ценность новой технологии, прибегая к традиционным методам оценки (исходя из текущего значения будущих денежных потоков), ведь денежные потоки от новых технологий — дело отдалённого будущего. В случае технологии блокчейн оценка затрудняется ещё и тем обстоятельством, что многие из блокчейнов никогда не породят денежный поток, но, несмотря на это, будут представлять большую ценность.

Место денежных потоков, которые подпитывали бы здоровый энтузиазм, занимают хайп и страх упущенных возможностей, и люди начинают спекулировать на любых индустриях, в которых можно внедрить новые технологии. Их подход можно сформулировать как «давайте децентрализуем всё». При этом энтузиастов мало заботит техническая осуществимость проектов. Кроме того, отсутствует адекватная оценка сроков их реализации. Таким образом, цена растёт, и начинает проявляться эффект «социального заражения» (психического взаимовлияния членов социума), о котором писал Шиллер:

По мере надувания пузыря новости о росте стоимости обогащают ранних инвесторов, преумножая молву об их успехах и возбуждая зависть и интерес. Ажиотаж усиливается, и на рынок выходят новые люди, что приводит к дальнейшему росту цен, привлекая ещё больше людей и порождая представление о «заре новой эры», и так далее по спирали.

Так являются ли криптовалюты пузырём? Правда в том, что дать однозначный ответ невозможно, поскольку крайне тяжело достоверно оценить фактическую ценность технологии. Однако налицо определённые сигналы, на которые следует обратить внимание. В 1996 году Джон Ротшильд написал:

Джо Кеннеди, знаменитый некогда богач, вовремя распродал все свои биржевые активы после того, как пообщался с мальчишкой, чистившим ему обувь. Мальчик попросил у него совета о том, как ему распорядиться несколькими акциями, купленными им у собственного отца. Кеннеди понял: если дело дошло до того, что уличные чистильщики обуви играют на бирже, то рынок собрал все деньги, какие мог, и ловить на нём больше нечего.

Читая новости или просматривая Facebook, я наблюдаю аналогичный тренд: инвестиции в криптовалюты стали злобой дня. Ими занимаются буквально все, вплоть до Пэрис Хилтон.

Налицо одно обнадёживающее обстоятельство. Бум интернет-компаний в начале века первоначально был чисто североамериканским феноменом. Тем не менее 17 лет назад рынок доткомов вырос до $3-5 трлн. Сейчас криптовалюты представляют собой глобальный феномен, однако пока они стоят всего лишь $300 млрд. Это значит, что пузырю ещё есть куда надуваться.

Выживание в пузыре: сравнение с дотком-пузырём 2000-х

Судя по всему, в среде криптоинвесторов распространена вера (религиозного характера?) в то, что даже если это пузырь, который лопнет, долгосрочные владельцы криптовалюты не пострадают, поскольку рынок всегда сможет восстановиться и покорить новые высоты.

Не истолкуйте меня превратно: конец пузыря не обязательно приведёт к катастрофе, если вы дисциплинированы, а ваш актив обладает реальным базовым значением и долгосрочным потенциалом. История показывает, что рынки в большинстве своём восстанавливаются после кризисов и цены даже превышают те, что отмечались на пике пузыря. Однако, покупая по неверной цене, вы рискуете столкнуться с затяжными проблемами в будущем. Для справки предлагаю ознакомится с некоторыми статистическими данными по буму интернет-компаний в 2000-х.

Рынку технологий понадобилось 17 лет для того, чтобы вернуться к уровню стоимости, на котором он находился в период пузыря начала века. Анализ конкретных компаний приводит к тому же заключению. На пике пузыря 2000-х курс акций Microsoft составлял $59 за штуку. Курс снова поднялся выше этого показателя лишь в конце октября 2016 года. Если бы вы купили акции в середине 1999-го (цены того периода не имели ничего общего с ценами на пике пузыря в период с начала до середины 2000 года) и решили хранить активы в течение длительного времени, то вам пришлось бы до августа 2014 года ждать точки самоокупаемости.

На пике интернет-пузыря цена акции CISCO равнялась $79. После того как в 2002 году она рухнула до $11, сейчас она составляет $32 — половину своей стоимости на пике. Если бы вы купили эти акции в середине 1999 года, то до сих пор дожидались бы возможности выйти в ноль.

Аналогичным образом, акции Intel стоили $73,94 на пике пузыря, а 17 лет спустя они стоят $35,09, в два раза дешевле. А если бы вы приобрели их в середине 1999-го, то точка безубыточности была бы достигнута в мае 2014 года.

Даже Amazon, самая успешная компания эры доткома, шедшая впереди с большим отрывом, восстановила свою пиковую стоимость лишь семь лет спустя, в июле 2007 года.

Другим известным компаниям, пережившим интернет-пузырь, таким как Intuit, Priceline и Adobe, также понадобилось десять с лишним лет, чтобы восстановить пиковую стоимость (хотя, как и Amazon, они не только восстановились, но и совершили значительный прогресс).

Я отнюдь не пытаюсь напугать читателей этим анализом. Скорее, моя цель в том, чтобы показать: каким бы ценным ни был приобретаемый актив, никогда не следует забывать о цене, поскольку она может оказаться слишком высокой. Хотя все компании, которые я упомянул выше, были и остаются очень ценными и крайне успешными, им пришлось потрудиться, чтобы вернуть первоначальную стоимость. Пусть даже вы сумеете приобрести, так сказать, Amazon в мире криптовалют (что гораздо легче представить в ретроспективе, чем совершить в режиме реального времени), то и в этом случае, если вы ошибётесь со временем покупки, вам придётся семь лет ждать достижения точки самоокупаемости. Не забывайте, что наш анализ не охватывает компании эры доткома, которые полностью разорились, а таких — большинство.

Что же делать?

Учитывая, что признаки пузыря налицо, а вычислить, когда он лопнет, практически невозможно, самое мудрое — приготовиться к этому заранее. Что же конкретно можно сделать? Как бывший профессиональный игрок в покер, я часто прибегаю к такому понятию, как ожидаемая выгода. Ожидаемая выгода — это просто сумма всех возможных величин для случайной переменной. Каждая величина умножается на вероятность своего события. С помощью ожидаемой выгоды можно рассчитать самую прибыльную опцию в рамках любого сценария. Звучит непонятно? Давайте попытаемся разобраться с помощью цифр.

Предположим, у вас есть сумма в размере $10 000, которую вы намерены инвестировать. Вы на 80% уверены в том, что текущая ситуация является пузырём. Когда пузырь лопнет, рыночная капитализация, как вы считаете, уменьшится на 75%. Однако вы не знаете, когда именно это случится, через два месяца или два года, и полагаете, что отказ от пребывания на рынке в этот период чреват потерей прибыли в двукратном размере.

Больше того, если пузырь всё-таки лопнет, то рынок, как вы полагаете, будет восстанавливаться и через пять лет вернётся к былому уровню. Если же краха не произойдёт, то рынок продолжит расти и за тот же период вырастет в четыре раза. Простоты ради допустим, что крипторынок состоит только из биткоинов, цена которых первоначально составляет $10 000 за монету.

В этом случае:

Если вы вообще не участвуете в трейдинге, то просто сохраняете свои $10 000. Ожидаемая выгода = $10 000.

Если вы инвестируете все $10 000: если пузырь лопнет (вероятность 80%), то вы заработаете $20 000, но потеряете 75% этой суммы, когда пузырь лопнет; в итоге у вас останется только $5000, и эта сумма вырастет до $20 000 по прошествии пяти лет. Если пузырь не лопнет (вероятность 20%), то вы заработаете $40 000 за тот же период. Ожидаемая выгода = 0,8*20 000 + 0,2*40 000 = $24 000.

Если первоначально вы остаётесь в стороне, намереваясь инвестировать после того, как лопнет пузырь: если он лопнет (вероятность 80%), то вы инвестируете $10 000 и спустя пять лет получите $40 000. Если пузырь не лопнет (вероятность 20%), то биткоин будет стоить $40 000 и вы потеряете $40 000 (цена упущенной возможности). Ожидаемая выгода = 0,8*40 000 + 0,2*-40 000 = $24 000.

Если вы инвестируете $2000, а $8000 не пускаете в ход, дожидаясь конца пузыря, то: если пузырь лопается (вероятность 80%), то вы получаете $1000 из своей первоначальной инвестиции, а потом инвестируете $8000. Через пять лет $1000 превратится в $4000, а $8000 — в $32 000. Если краха рынка не происходит (вероятность 20%), то вы заработаете $8000. Ожидаемая выгода = 0,8*36000 + 0,2*8000 = $30 400.

Заключение

Безусловно, я представил упрощённую модель. Вы можете поиграть с цифрами и получить другие результаты с незначительными вариациями. Ключевая мысль такова: даже если вы пламенный энтузиаст криптовалют, но вам кажется, что существует ненулевая вероятность краха, то с целью максимизировать ожидаемую выгоду (то есть получить как можно больше) часть средств стоит вывести из игры и вложить их после того, как пузырь лопнет и цены сдуются. Чем более вероятным вы видите крах, тем больше денег вам следует оставить «про запас», и наоборот.

Регулирование криптовалютной отрасли в разных странах мира: май 2018 года

В настоящем отчете мы рассмотрим государственное регулирование криптовалютной отрасли в различных странах по состоянию на дату публикации (май 2018 года).

Если 2017 год окрестили «годом ICO», то у 2018 года есть все шансы стать годом регулирования. В этом году ряд стран определенно начали двигаться в сторону политического консенсуса в их отношении к криптовалютам. Может ли это означать, что регулирующие органы наконец готовы принять децентрализацию (и сопутствующие ей явления) всерьез?

В последние несколько месяцев ситуация с регулированием отрасли на международном уровне быстро менялась. Пока мы составляли этот отчет, в законодательстве некоторых стран произошел разворот на 180 градусов. Некоторые изменения были ожидаемы: усилия по устранению анонимности и обеспечению соблюдения налогового законодательства. Другие решения стали в некотором роде сюрпризом – например, массовый интерес международной финансовой отрасли к внедрению блокчейн-технологий. Интерес институциональных инвесторов к отрасли и их инвестиции в криптовалюты также изменили ставки в глобальной игре.

В настоящем отчете мы рассматриваем состояние нормативного регулирования криптовалют со стороны государственных органов разных стран по состоянию на май 2018 года. Ситуация постоянно меняется, однако мы подробно представим отношение политического класса к криптовалютам, рассмотрев те страны, которые оказались в центре внимания в последнее время, а также определим их текущий статус.

Страны и их законодательство

США

В регулировании криптовалютной отрасли все взоры в этом году устремлены на Соединенные Штаты. Любые изменения в нормативной базе этой страны могут привести к колоссальному «эффекту домино» в мировом масштабе. До настоящего времени любые законодательные нововведения отличались от штата к штату: например, несколько штатов приняли законы, регламентирующие легализацию криптовалюты в целях налогообложения. Подобные различия затрудняют унификацию законодательства на федеральном уровне и не дают участникам полной ясности для его надлежащего применения.

В то же время у Комиссии по ценным бумагам и биржам, Комиссии по торговле товарными фьючерсами, федеральных резервных банков, а теперь и у Налогового управления США также есть мнение на этот счет, и все они расходятся в своих оценках. У государственных ведомств отличаются подходы, например, к тому, чем считать токены – ценными бумагами или инструментом с полезным функционалом (utility tokens)? И, конечно, между органами власти нет согласия на предмет участия неквалифицированных инвесторов в продаже токенов.

Увидим ли мы к концу года массовый переход к выпуску токенов с функционалом ценных бумаг (security tokens)? Окончательного решения пока не принято. Но пока американские брокеры принимают меры для соблюдения нормативных требований, в отношении одного из аспектов продажи токенов в США общий консенсус уже достигнут: «Ни слова о бирже!»

А что во внешней политике? Дональд Трамп сделал громкое заявление от имени Соединенных Штатов в начале этого года, когда призвал полностью запретить американским гражданам и компаниям покупать венесуэльскую криптовалюту Petro. Но даже на фоне таких новостей первые месяцы года были многообещающими для отрасли – Конгресс США впервые включил раздел о криптовалютах в свой ежегодный экономический отчет.

После публикации отчета Большой двадцатки (G20) мнения о криптовалютах и разработке решений на базе блокчейн в Конгрессе разделились – вероятно, эти разногласия сохранятся и в будущем. Но независимо от того, все ли разделяют текущий энтузиазм, внедрение норм регулирования для борьбы с отмыванием преступных доходов и финансированием терроризма (ПОД/ФТ) остается одним из ключевых приоритетов для американского правительства, как и для большинства стран в перспективе.

Китай

Введенный в сентябре 2017 г. Китаем полный запрет на торговлю криптовалютами и деятельность криптовалютных бирж внутри страны вызвал шок у всего крипто-сообщества. Участники опасались, что продолжение бойкота цифровых валют со стороны государства негативно скажется на всей отрасли. Однако в тот раз рынок смог оправиться от удара.

Технологии и инновационные разработки на базе блокчейна продолжают пользоваться большой популярностью в Китае. Наложенные ограничения многих энтузиастов не смущают – в Ripple заявляли о «твердой уверенности» в возвращении криптовалют на рынок Китая до конца этого года.

Так что, Китай собирается отменить свой полной запрет и перейти к строгому регулированию криптовалютной отрасли? Или это было лукавством с самого начала и Китай никогда не собирался полностью закрываться от мира криптовалют на длительный срок? Ответов на эти вопросы нет, но с Китаем всегда работает один простой подход: «поживем – увидим».

Япония

Япония прошла через серьезные испытания в части мошенничества на криптобиржах, но продолжает быть второй страной в мире по объему торговли криптовалютами. Регулирующие органы активно вовлечены в процесс еще с момента краха биржи Mt.Gox в 2014 году, однако как показала кража средств у биржи Coincheck, еще многое предстоит сделать.

Хотя правовые нормы, регулирующие деятельность бирж, во избежание новых «происшествий» становятся все более жесткими для всех участников, правительство Японии пошло наперекор общемировой тенденции, объявив о планах легализовать ICO и использовать продажу токенов для стимуляции роста национальной экономики. На фоне масштабной популярности криптовалют Япония определенно является примером страны, семимильными шагами двигающейся навстречу токенизации.

Южная Корея

В последние месяцы Южная Корея была в центре внимания: в национальном регулировании криптовалютной отрасли произошел разворот от благосклонного отношения летом к введению жестких норм перед Рождеством. С января правительство Южной Кореи проводило переоценку своей позиции, а крипто-сообщество ждало новостей.

Комиссия по справедливой торговле Южной Кореи потребовала от криптоброкеров внести изменения в контракты с целью усиления борьбы с мошенничеством. Также появлялись сообщения о введении режима налогообложения в июне 2018 года. Вместе с тем новый руководитель Службы финансового надзора заявлял, что выступает за более гибкое правовое регулирование криптовалютной отрасли, поэтому все может быть.

Абсолютно ясно одно: население этой небольшой страны оказывает серьезное спекулятивное влияние на рынок криптовалют (3-е место после США и Японии по объему торгов), поэтому за изменениями в правовом регулировании в Южной Корее нужно внимательно следить.

Россия

Президент России Владимир Путин дал указание принять до 1 июля законы, регулирующие криптовалютную отрасль. Вслед за этим распоряжением Государственная Дума (основной законодательный орган страны) выпустила документ «О цифровых финансовых активах». Этот документ дополняет январский законопроект Министерства финансов, где подчеркивается важность использования процедур KYC (“know your customer” – «знай своего клиента»), и в общих чертах описывает переход к обязательному соблюдению требований ПОД/ФТ. Правительство РФ, в свою очередь, потребовало включения в документ подробного описания налоговых обязательств.

Параллельно с публикацией указанного документа Россия приняла беспрецедентные нормы регулирования для проектов ICO – тема, вызывающая горячие дискуссии в крипто-сообществе – оставив многих организаторов российских ICO в глубоких раздумьях на предмет их дальнейших действий.

ЕС (а также Италия, Германия и Франция)

В начале этого года в ЕС заявляли о намерении отрегулировать криптовалютный рынок, но не озвучивали конкретных сроков. Похоже, что биткоин станет легитимной валютой в ЕС, поскольку требования юрисдикции Европейского союза предусматривают применение криптовалютными биржами тех же процедур KYC, что используются традиционными банками.

При этом не стоит забывать, что еще в 2017 году ЕС запретил Эстонии и всем странам-членам выпускать собственные криптовалюты, а некоторые страны ЕС недавно ввели более строгие меры надзора за производными инструментами на криптоактивы. Пока сложно сказать, по какой траектории пойдет регулирование криптовалют в Евросоюзе, страны же внутри ЕС смотрят на регулирование криптовалютного рынка по-разному.

В феврале Министерство экономики и финансов Италии опубликовало постановление, где предлагается нормативная база для криптовалют (пока не вступила в силу). В то же время Германия считает, что цифровые валюты должны регулироваться на международном уровне. Министр финансов Франции делился своим энтузиазмом в отношении будущего криптовалют и, как и Италия, заявлял о планах по созданию нормативной базы для первичного размещения токенов. В связи с таким явным интересом к возможностям новой технологии в этих странах вызывает диссонанс внесение в черный список 15 французских компаний, занимающихся криптовалютами.

Смогут ли две авторитетных страны-члена ЕС наряду с Великобританией повлиять на форму, которую примет единое законодательство Евросоюза о криптовалютах, пока остается под вопросом. Сейчас для европейских бирж появляется все больше ясности в отношении будущего правового режима. Нам же остается только наблюдать, как будут развиваться события для остальных участников отрасли.

Великобритания

В начале марта появились предупреждения о предстоящем закручивании гаек, а после создания Оперативной рабочей группы по криптовалютам в Великобритании стало понятно, что Банк Англии взялся за криптовалюты всерьез. Министр финансов Великобритании заявлял, что намерен бороться с анархией и обеспечить наличие методов противодействия незаконной деятельности с использованием технологий децентрализации.

Однако рассказывая о планах по борьбе с волатильностью на рынке и ужесточению контроля, министр финансов намекнул на использование блокчейн-технологий в архитектуре британской финансовой системы. Помощник министра финансов Великобритании Джон Глен также указывал на потенциал быстрого развития крипторынка в Великобритании при создании надлежащих условий.

Как и в остальных странах Европы Ассоциация участников криптовалютной отрасли Великобритании обращалась к парламентариям с просьбой прояснить очертания будущей нормативной базы.

Индия

Как только правительство начало ужесточать требования к биржам, объемы торговли криптовалютами резко упали. Более того, две биржи остановили работу еще до введения строгих мер. Основной целью государства представляется поиск действенных способов взимания налогов с «крупных» крипто-трейдеров, некоторые из которых перед Рождеством получили предупреждения о том, что их активы станут предметом проверки.

Центральный банк Индии также объявил, что обслуживание лиц, использующих криптовалюты, будет прекращено, что вызвало настоящую истерию в Twitter. Тем не менее многие участники крипто-сообщества предпринимают ответные шаги, находя эффективные способы обхода запретов, меняя, например, одну криптовалюту на другую.

Консенсус государственных органов предельно ясен – учитывая сохраняющуюся популярность торговли криптовалютами в Индии, без надлежащей нормативной базы и соответствующего законодательства не обойтись.

Индонезия

Местная власть узнала, что их страна стала «тихой гаванью» для крипто-сообщества (в основном для экспатов и туристов на о. Бали) в декабре 2017 года из социальных сетей. Чиновники центрального банка и представители полиции начали расследовать случайно обнаруженную тенденцию, а Банк Индонезии заявил, что более серьезно займется регулированием криптовалютной отрасли, которое будет включать в себя требования ПОД/ФТ.

Саудовская Аравия

Саудовская Аравия двигается в русле глобальных тенденций. Мохаммед эль-Кувейз, глава регулятора рынков капитала, заявил о том, что королевство рассматривает возможности регулирования отрасли, но правила могут быть не такими жесткими, как в других странах. Более того, страна активно изучает способы внедрения блокчейн-технологий в исламские финансы. По имеющимся сведениям, недавно назначенный наследник саудитского престола является сторонником криптовалют и их потенциальных преимуществ.

Королевство с интересом следит за развитием зарождающегося рынка криптовалют, а официальные лица заявляли, что запрет виртуальных валют маловероятен. Нам также кажутся любопытными слухи о планах организации торговли обеспеченными нефтью криптовалютами.

Австралия

Некоторое время в Австралии криптовалюты практически никак не регулировались, но с ростом их популярности изменения в законодательстве в области ПОД/ФТ, принятые недавно Австралийским отчетно-аналитическим центром транзакций (AUSTRAC), показали готовность Зеленого континента более серьезно относиться к цифровым валютам. Вполне возможно, что страна рассматривает необходимость введения правил, скорее, как неизбежность, нежели что-то еще.

По аналогии с США и другими странами в самых последних нормативных рекомендациях вводятся более строгие параметры регулирования деятельности бирж, работающих с криптовалютами.

Турция

Если раньше официальные лица и религиозные авторитеты были категорически против биткоина, то в феврале 2018 года вице-премьер Турции Мехмет Шимшек подтвердил, что страна собирается выпустить национальную криптовалюту. Криптовалюты остаются легальными в Турции, но бывший министр промышленности Ахмет Кенан Танрикулу призывал принять в дальнейшем более ясную нормативную базу.

Учитывая продолжающуюся дискуссию о вступлении Турции в Евросоюз, стоит задуматься о возможных последствиях такого события. Что произойдет с национальной криптовалютой с учетом официальной позиции ЕС по созданию виртуальных валют его членами? В особенности, если учитывать большой интерес к криптовалютам, который население Турции уже продемонстрировало.

ЮАР

Хотя криптовалюты в ЮАР большей частью никак не регулируются, к ним применяется налоговое законодательство. Опубликованный еще в 2014 году меморандум Южно-Африканского резервного банка с изложением позиции регулятора в отношении виртуальных валют остается в силе, но в стране активно обсуждаются дальнейшие меры по регулированию отрасли. Недавно регулятор инициировал создание саморегулируемой организации, а сама страна изучает возможности использования технологий распределенного реестра в собственной банковской системе в самом ближайшем будущем.

Таиланд

Принятием новой нормативной базы, которая только вступила в силу (первый проект был опубликован в марте), Таиланд доказал, что не собирается останавливаться на полпути в деле регулирования криптовалют и деятельности бирж.

Ранее в этом году Таиланд демонстрировал готовность к использованию криптовалюты в финансовой отрасли, объявив об участии 14 банков страны в инициативе по использованию технологии блокчейн. Глава Центрального банка Таиланда, ранее призывавший банки обходить криптовалюты стороной, тоже, кажется, присоединился к движению. Он, правда, также заявлял, что за всеми изменениями непременно последует необходимое законодательство.

Недавно были приняты два закона, касающиеся проведения KYC-процедур и налогообложения криптовалют и ICO, что подтверждает деловой подход военного правительства страны к законодательным инициативам. Высока вероятность, что Таиланд в ближайшее время введет НДС и налог на прирост капитала. В настоящее время власти ищут эффективные способы конфискации криптоактивов в случае установления их использования в незаконных целях.

Венесуэла

Отношения Венесуэлы с криптовалютами можно назвать как минимум бурными: некоторые видят в криптовалюте инструмент для выхода страны из десятилетнего экономического кризиса, другие выступают резко против национальной криптовалюты Petro, считая ее противоречащей конституции страны. А введенный Дональдом Трампом запрет на любые операции резидентов США с Petro только подлил масла в огонь.

Совсем недавно в стране был принят указ, регулирующий использование криптовалют, хотя для некоторых криптобирж он оказался более жестким. Ко всему прочему Венесуэла в последние годы стала Меккой для майнеров благодаря государственным субсидиям на электричество. Пока слишком рано делать какие-либо прогнозы в отношении будущего децентрализации в этой стране, но рекомендуем следить за развитием событий.

Заключение

По состоянию на май 2018 года точно спрогнозировать по какой траектории пойдет регулирование в конкретных странах или в мировом масштабе, практически невозможно. Однако повестка на ближайшие месяцы и для крипто-сообщества в целом, и для государственных органов общая – четко определиться, как следует поступать с мошенниками.

Власти разных стран предпринимают усилия, чтобы в полной мере и с выгодой использовать потенциал блокчейн-технологий, но сперва хотят составить хоть какой-то свод правил. Пока неясно, будут ли такие нормативные требования работать на уровне отдельных стран или их действие будет расширено на весь мир.

Никто не знает, станет ли 2018 годом введения регулирования в криптовалютной отрасли, каким бы оно ни было. Одно можно сказать совершенно точно – акронимы KYC и ПОД/ФТ будут звенеть в ушах крипто-трейдеров еще долго после того, как год закончится. Приблизительно так же, как ICO, FUD (англ. fear, uncertainty and doubt — страх, неуверенность и сомнение) и BTFD (англ. buy the failed dip – покупай на откатах) стали символами крипто-индустрии в 2017 году.

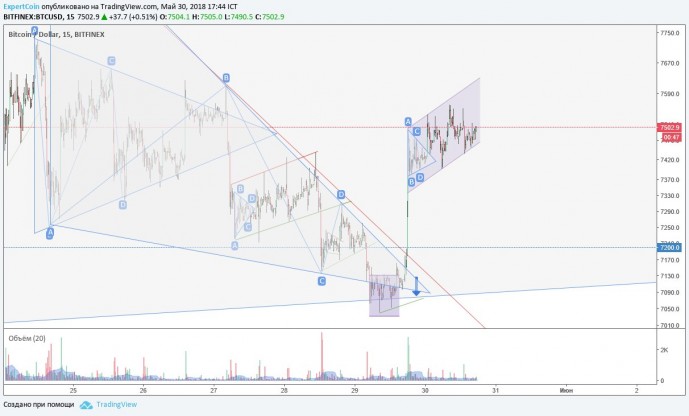

После отскока от линии поддержки «большого» треугольника, формируется восходящий канал. Открывать позицию и в шорт, и в лонг, только после пробития канала. На длинное движение не расчитывайте, хотя оно возможно. Равновероятен отскок до 7800, как и падение до 7200.

Режим Ванги. По-моему сугубо личному мнению, скорректируемся до 7200 и будем рисовать фигуру консолидации.

Открытые продажи токенов уходят в прошлое?

Каждый, кто следит за криптовалютным рынком с 2017 года, мог заметить, что способ привлечения капиталов в процессе продажи новых токенов претерпевает кардинальные изменения. Рынок развивается невиданными до того темпами, закрытый этап финансирования ICO становится предпочтительным методом продажи новых токенов с целью привлечения «липкого» капитала.

Распределение в ходе продажи 40 крупнейших токенов с 4 кв. 2017 по 1 кв. 2018 г.

Закрытые продажи – Предварительные продажи – Открытые продажи

Прежде чем разобраться, почему так происходит, давайте кратко рассмотрим историю структуры продажи токенов, и то, как она продолжает трансформироваться.

Простые времена

Кажется, что это было сто лет назад: искусство продажи токенов в криптовалютном мире было очень простым – достаточно было объявить рынку о новом проекте и позволить всем желающим участвовать в обмене их BTC и ETH на новые токены.

Простые времена – 1 кв. 2017 г.

Рынок – Открытые продажи

В то время интерес со стороны сообщества был ниже и открыте продажи длились неделями. Это давало потенциальным инвесторам возможность получить «горячие» токены без ограничений.

Введение предварительных продаж (presale)

Команды проектов осознали, что предложение скидки на токены или бонуса при раннем инвестировании, может повысить спрос.

Начали проводиться предварительные продажи, чтобы у плокупателей появилось ощущение срочности

Рынок – Предварительные продажи – Открытые продажи

Это сработало. Предварительные продажи давали инвестору стимул войти в проект раньше, без периода блокировки или ограничений на распоряжение токенами. Получить дополнительно 30% токенов и реализовать их через биржу в течение месяца – в этом есть смысл, не правда ли?

Вход на «нулевом уровне»

Рыночный спрос на бонусные токены стал настолько высоким, что потенциальные ICO сообразили, что можно перекладывать затраты ICO на других инвесторов, которые хотят войти в проект еще раньше. Тогда возникло посевное финансирование.

Появился посевной капитал, который покрывает операционные и маркетинговые затраты ICO

Посев – Рынок – Предварительные продажи – Открытые продажи

Спекулятивные инвесторы с высокой терпимостью к рискам входили на «нулевом уровне». Они давали стартовый капитал до 1 000 000 $ на запуск продаж токена и маркетинг. Взамен они получали существенный бонус в токенах, который в некоторых случаях был на 500% больше, чем на других этапах.

Только для стратегических инвесторов

Проекты усложнили продажу токенов, добавив еще одино уровень сложности, но осознали, что многие участники входили ради краткосрочной прибыли и старались быстро конвертировать монеты. Это породило движение в сторону закрытых продаж.

К закрытым продажам допускались только «стратегические» инвесторы

Посев – Рынок – Закрытые продажи – Предварительные продажи – Открытые продажи

Участники закрытых продаж – фонды, партнерские блокчейн-проекты, венчурные капиталисты и советники – входили первыми с существенной скидкой (или бонусом). Продажи осуществлялась посредством договоров SAFT (сокр. от Simple Agreement for Future Tokens – простая договоренность о будущих токенах) и часто предполагали период блокировки, чтобы предотвратить конвертацию токена сразу после выхода на биржу.

«Мы не проводим открытые продажи»

В январе этого года интерес к закрытым продажам был настолько высок, что не имело смысла утруждать себя проведением открытых продаж.

От авторов проекта регулярно можно было услышать: «Мы не хотим рисковать» или «Правовые риски при проведении открытых продаж слишком высоки». Чтобы обеспечить «массовое распределение и вовлечение», большую долю токенов часто выбрасывали в случайно выбранные кошельки в надежде, что они смогут завоевать популярность.

Закрытые продажи не исчезнут

Закрытые продажи сегодня похожи на традиционный венчурный капитал без выпуска ценных бумаг. Сложные контракты SAFT, связанные с длительным распределением и еще более длительной блокировкой, говорят что этот рынок взрослеет невероятно быстро. Спрос криптовалютных инвесторов на такое размещение токенов говорит, что спекулятивный характер рынка меняется на долгосрочный.

Главные причины того, что проекты делают акцент на закрытые продажи, следующие:

Привлечение средств через SAFT смягчает регуляторные риски. Капитал собирается только от того сегмента рынка, который считается «искушенным» и с радостью готов отказаться от большинства прав, которыми обычно обладают розничные инвесторы.

Закрытые продажи дают более крупные заявки на финансирование и поддерживаются «умными» и «липкими» деньгами. Чем более искушен инвестор, тем ниже вероятность, что он будет сбрасывать свои токены.

Проводить открытый ICO трудно. Некоторые проекты говорят, что «сбор 5 миллионов долларов в ходе открытых продаж требует в 10 раз больше усилий и стресса, чем сбор 25 миллионов посредством закрытых продаж».

Это достаточно веские причины, чтобы любой проект склонялся к закрытому сбору денег, особенно, если учесть постоянно меняющуюся законодательную базу.

Так это хорошо или плохо?

В целом, рост финансирования с помощью закрытых продаж – это хорошо. Он подтверждает, что ICO пытаются быть ответственными, ища «липкие» и «умные» деньги; стараются обезопасить себя от рисков, связанных со схемами накачки и слива (pump and dump), путем введения периодов блокировки.

Но за это приходится платить определенную цену.

Считается, что смысл ICO заключается в передаче власти над токенами в руки пользователей. В ICO должны инвестировать те, кто будет пользоваться токеном. Полностью закрытое финансирование противоречит этим ценностям. Это означает, что токен будет находиться в руках чистых спекулянтов, а не потребителей.

Продажа токенов – одна из самых больших возможностей представить реальную полезность токена как можно большему числу людей. Проекты должны смотреть дальше, чем просто финансирование, и осознавать, что второго такого шанса у них может не быть. Передача токена в руки 50 000 людей, которые действительно исследовали проект и купили токены, – лучшая форма вовлечения массового рынка, которая повышает шансы проекта на успех.

Вброс не является заменой открытых продаж, так как лишен эмоционального вовлечения и заинтересованности. Если вашему кошельку более шести месяцев, то вероятно, у вас уже есть много случайных токенов, подаренных бесплатно.

Могут возникать проблемы с ликвидностью. Распределение токенов среди 1000 инвесторов в ходе закрытых продаж, а не среди 100 000 инвесторов при открытых продажах, существенно влияет на ликвидность торговли и владение токенами. Чтобы с этим бороться, проекты выпускают токены посредством вброса или нанимают маркет-мейкеров для увеличения внутридневных объемов. Это решение неустойчиво в долгосрочной перспективе.