Криптовалютный трейдинг l ExpertCoin

28 марта 2019

Что там с Биткоином?

Цена на #Bitcoin плотно подошла к 200 недельной скользящей средней 15 декабря, давление медведей ослабло и объёмы торгов упали. Некоторое время курс колебался в коридоре $3.200 - $3.400 и вышел наверх.

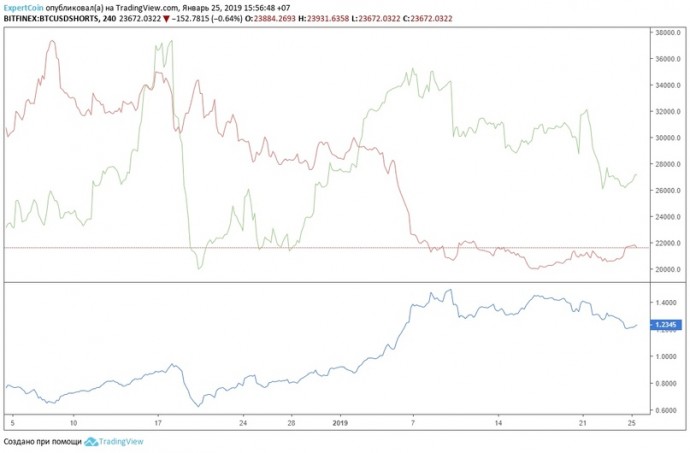

Курсовой график пары BTCUSD на 4х-часовом таймфрейме.

Важно отметить, что количество длинных позиций по соотношению к коротким растёт с 7 декабря, когда цена на #Bitfinex впервые пробивала отметку $3.300. А само количество длинных позиций растёт аж с 20 октября (буквально через 5 дней после сильнейшего падения #Tether).

О перехвате инициативы быками говорить всё ещё рано, так как количество коротких позиций всё ещё близко к своим максимумам. Кстати, новый максимум по количеству коротких позиций (с момента начала публикации этих данных #Bitfinex ) был установлен 7 декабря и составил 42244.313.

Количество длинных (зелёная линия) и короткий позиций (красная линия) на паре Bitfinex:BTCUSD. Соотношение длинных позиций к коротким (голубая линия).

Однако учитывая плотность стакана на покупку #BTC и объёмы на выходе из краткосрочного даунтренда, следует ждать отката до $4.200 (здесь располагается 200 недельная экспоненциальная скользящая средняя), далее в район 38% по Фибоначчи - $4.500. Кроме того напоминаем, что 19 декабря экспирация фьючерсов CME, которое по какой-то неведомой причине (т.к. фьючерсы беспоставочные и не должны влиять на реальный рынок) весьма положительно сказывается на росте цены. Отменой гипотезы послужит пробитие уровня $3.200.

В любом случае открывать длинную позицию имеет смысл только с короткими стопами, или воздержаться. Подприктыть шорты имеет смысл абсолютно точно с целью зайти выше.

#ECаналитика

Как стать успешным трейдером? Интервью с Джеком Швагером

Уилл: Как вы считаете, Джек, кто такой трейдер?

Джек: Для меня трейдер — прежде всего, тот, кто готов открывать как бычьи, так и медвежьи позиции, у кого нет предрасположенности к длинным позициям. Это первая важная составляющая понятия «трейдер».

Помнится, когда я пришел к Джиму Роджерсу, чтобы взять у него интервью для первой книги серии «Маги рынка», как только я переступил порог особняка, он заявил: «Не знаю, зачем вам брать у меня интервью, я ведь не трейдер».

Такими словами он меня встретил. Я сказал: «Да, я знаю, что вы занимаетесь долгосрочными инвестициями, но для меня вы трейдер, поскольку открываете как длинные, так и короткие позиции».

Я обращаю внимание на принцип принятия решений. Для меня человек, который думает о том, когда открывать и закрывать позицию или входить в противоположном направлении, является трейдером. В противоположность этому долгосрочный инвестор может рассуждать следующим образом: «Я хочу вложить 50% своих средств в акции. Куплю-ка я какой-нибудь индекс и подожду 40 лет».

В этом нет ничего плохого, но это не трейдинг.

Уилл: Что делают успешные трейдеры, для того чтобы выработать свой подход к рынку? Что, по вашему мнению, отличает их от других?

Джек: Новички склонны полагать, что существует какой-то единственно верный подход, что нужно просто найти некую правильную формулу, единственно верную торговую технику. Именно поэтому книги с названиями типа «Как я заработал миллион долларов, торгуя на финансовых рынках» всегда хорошо продаются.

На самом деле все не так. Не существует единственного метода, который работал бы постоянно. Если бы он существовал, то быстро перестал бы работать, потому что все бы стали его использовать.

Чтобы стать успешным трейдером, каждый должен найти свой подход. Существует множество торговых техник, есть люди, которые подобно тому же Роджерсу презирают технический анализ. По словам Роджерса, единственно известные ему люди, зарабатывающие на техническом анализе, это те, кто продает свои услуги по техническому анализу. Таково его мнение.

С другой стороны, есть люди вроде Мартина Шварца, добившиеся феноменальных результатов. Шварц говорит: «Я десять лет занимался фундаментальным анализом, но разбогател благодаря техническому».

Поверьте, Роджерс ни за что не сколотил бы капитал на техническом анализе, а Шварц — на фундаментальном. Тем не менее, и тот, и другой преуспели.

Мне иногда пишут: «Какую торговую стратегию вы можете порекомендовать?» Это все равно что спросить: «Я хочу купить дорогой костюм. Какой размер мне выбрать?» Откуда мне знать? У вас может быть рост два метра или метр шестьдесят пять — я этого не знаю, поэтому не могу ответить на этот вопрос. На этот вопрос нет ответа. Не существует костюма, который подойдет каждому. И в таком же ключе необходимо думать о трейдинге. Не существует торговой стратегии, которая подошла бы всем.

Ключевая мысль — каждый должен найти свой метод. Дело не только в выборе между фундаментальным и техническим анализом, или между краткосрочным и долгосрочным трейдингом. Хотите ли вы торговать акциями? Фьючерсами? Валютами? И так далее, вариантов много.

Это поиск, эволюционный процесс. Никто не даст вам ответ, как именно нужно торговать, путей много, выбирать вам.

Уилл: Достаточно ли, так сказать, «подобрать подходящий размер»?

Джек: В вашем подходе должно быть какое-то конкурентное преимущество. Недостаточно просто найти подход, с которым вам комфортно. Пусть он кажется логичным. Пусть на бумаге он кажется рациональным, но этого может быть не достаточно для того, чтобы делать деньги на финансовых рынках. Торговый подход должен работать, а работать часто может то, что противоречит логике.

Вы должны чувствовать уверенность в том, что разработанный вами подход действительно работает. Я не имею в виду, что это должна быть буквально машина для производства денег, нет. Я лишь хочу сказать, что в долгосрочной перспективе ваша прибыль должна превышать потери, в этом может заключаться преимущество.

Уилл: А как насчет риск-менеджмента?

Джек: Это очень важно, но я хотел бы заметить, что все перечисленное приведено в хронологическом порядке, а не в порядке важности. Сначала вы вырабатываете метод, подходящий вашему типу личности. Этот метод должен обладать конкурентным преимуществом. Затем, когда вы применяете его на практике, процесс планирования сделки должен включать в себя риск-менеджмент.

Ваш торговый подход может быть отличным, но если вы несерьезно относитесь к управлению рисками, то можете потерять все.

В трейдинге несколько нелепых ошибок могут уничтожить плоды многих лет упорного труда. Согласитесь, никто не захочет, чтобы одна-две ошибки перечеркнули его карьеру трейдера. Практически каждый трейдер из тех, у кого я брал интервью, говорил, что риск-менеджмент важнее принципов входа в рынок и выхода из него.

У вас может быть отличный торговый план, набор ключевых компонент торговой стратегии, но это абсолютно ничего не значит, если вы не применяете их на практике. Это можно назвать дисциплиной.

Трейдеру нужна железная дисциплина для того чтобы упорно следовать своему торговому подходу, использовать правила управления рисками, и не сворачивать с этого пути. Некоторые сделки могут пугать или отталкивать, но если они соответствуют вашему торговому плану, вы должны их открывать.

Может быть и такое, что согласно вашего торгового плана, или принципов управления рисками необходимо выйти из рынка. И пусть вам не хочется этого делать, но это ваш торговый подход и ваши принципы управления рисками, поэтому необходимо сделать это. Трейдеру нужна строгая дисциплина.

Уилл: Итак, понимание своих слабых и сильных сторон и конкурентного преимущества, умение управлять рисками и железная дисциплина — таковы отличительные качества успешных трейдеров?

Джек: Еще одна характерная черта успешных трейдеров — это гибкость. Они способны мгновенно меняться. Они могут активно вести бычьи торги, но если что-то заставит их поменять свое мнение о рынке, в мгновение ока превращаются в медведей. Такая способность менять свою точку зрения, вместо того, чтобы надеяться на правильность своей позиции, является важнейшим аспектом.

Это свойственно многим трейдерам. Однажды я наблюдал, как Пол Тюдор Джонс держал бычьи позиции на рынке акций, а всего через две недели был активным медведем.

Уилл: Помимо тех характеристик, которые мы обсудили, есть ли еще какие-нибудь отличительные качества успешных трейдеров? Быть может, что-то во внешности? Или, например, все успешные трейдеры окончили Гарвардскую школу бизнеса?

Джек: Нет, разумеется, некоторые учились в Принстоне. Это скорее характерно для мира современных хедж-фондов, но даже здесь это все меньше влияет на трудоустройство. То, что у выпускников университетов «Лиги плюща» больше шансов попасть в хедж-фонд — это скорее стереотип.

Конечно, среди менеджеров хедж-фондов много таких выпускников, но мне приходилось брать интервью у совершенно разных людей. Некоторые из них вообще в свое время бросили учебу, не все успешные люди получили качественное образование.

В трейдинге интеллект оценивается иначе. В некоторых случаях все зависит от принципов принятия торговых решений, если речь идет о сложных алгоритмических подходах, то степень кандидата математических наук может быть полезной. Безусловно, в этом бизнесе встречаются очень умные люди с высоким IQ.

Но есть и другие трейдеры без образования, которые могут вообще не использовать математику. Они просто хорошо чувствуют рынки и умеют извлекать из огромного количества фактов то, что им нужно.

Пример успешного трейдера

Хороший пример как стать успешным трейдером — Майк Маркус. Он отнюдь не глуп, получил магистерскую степень по психологии, но с математикой никогда не ладил. Не помню точно, рассказал ли мне об этом сам Маркус или кто-то другой из Commodities Corporation, но тем не менее. Хельмут Веймар как-то написал книгу об анализе рынка какао. Маркус сказал, что книга настолько сложна, что он «не понял даже обложку».

Здесь можно рассказать и одну личную историю. Я познакомился с Маркусом, когда впервые получил должность аналитика на Уолл-стрит. Он как раз добровольно оттуда ушел, чтобы стать трейдером.

Таким образом, я познакомился с ним, когда он уступил мне свою должность аналитика, чтобы самому стать трейдером. Мы с ним тогда немного пообщались и в течение нескольких следующих лет иногда встречались за обедом, пока он не переехал из Нью-Йорка в Малибу.

Так вот, я помню один случай со времен своей работы аналитиком. Я тогда занимался фундаментальным анализом различных рынков, в том числе рынка хлопка. Будучи экономистом по образованию, я проделал весь необходимый базовый анализ, изучил поведение всех рынков послевоенного периода и пришел к выводу, что лишь три или четыре соответствуют определению свободных.

В предшествующие годы правительственные программы существенно искажали цены, поэтому нельзя было точно сказать, насколько глубокой может быть коррекция рынка. Пригодными для анализа оставались данные за три или четыре года, а этого было недостаточно, чтобы составить объективное мнение о ценах. .

Однако на тот момент я пришел к выводу, что рынок находится в самом активном бычьем движении из всех, которые нам приходилось видеть на свободных рынках. Цены тогда были где-то на уровне 25 центов, а абсолютный максимум составлял примерно 35. Я считал, что после этой отметки цене расти некуда. Таковы были мои прогнозы, и они сами по себе были вполне логичны.

Вот тут-то и обнаружилась разница между человеком вроде меня, который мыслит аналитически, и Маркусом. Мы встретились с ним за обедом, когда я начал открывать короткие позиции по хлопку. Рынок приближался к отметке, которую я считал максимумом.

Маркус тогда сказал: «Нет, цена поднимется намного выше». Он считал так поскольку это был первый год, когда Китай выступал в качестве покупателя хлопка. На рынок хлопка влияют тысячи факторов, однако он понимал, что именно этот — Китай впервые был покупателем — менял все.

Он оказался совершенно прав. Хлопок не остановился ни на 35, ни на 45, ни на 55. Рынок вырос до 99 центов — это была самая высокая цена на хлопок со времен Американской гражданской войны. Маркус все сделал правильно и сколотил на этом движении рынка целое состояние. Несмотря на то, что я проделал намного больше аналитической работы, в огромном объеме информации он смог увидеть тот единственный факт, который по-настоящему имел значение.

Чтобы стать успешным трейдером, необязательно быть Дэвидом Шоу или Эдвардом Торпом. Подход Маркуса работал на него, и это пример не академического, но интуитивного рыночного интеллекта.

Уилл: Что бы вы посоветовали непрофессионалам, которые хотят заняться трейдингом?

Джек: Начать следует с чтения. Я не могу сказать, что именно нужно читать. Просто изучайте информацию в интернете или сходите в книжный магазин, если такие еще остались.

Это уже своего рода вызов. Как бы вы это ни делали, просто изучайте разные подходы. Присматривайтесь к ним. Постарайтесь понять, что больше всего подходит именно вам. Так вы найдете то, к чему вас тянет. Как только вы поймете это, сфокусируйтесь и начните больше читать на эту тему.

Затем самостоятельно думайте о прочитанном. Поразмышляйте о том, как бы вы могли применить это на рынке. Наблюдайте за рынком. Попробуйте применить разные торговые подходы.

Постепенно у вас выработается набор торговых принципов, определенные правила, план входа в рынок и выхода из него, принципы управления рисками. Когда все это у вас будет, торгуйте на демо счете. Это далеко не то же самое, что реальный трейдинг, потому он лишен эмоциональной составляющей, но он также позволяет проверить, работает ли ваш торговый подход, достоин ли он внимания.

Если вам кажется, что это так, начните торговать, используя небольшую сумму. Так вы сможете почувствовать эмоции, которые отличают реальную торговлю от трейдинга на демо-счете. Я советую начинать именно с небольших сумм, потому что большинство новичков теряют свои первые деньги.

За опыт в трейдинге не обязательно дорого платить. Если на рынке можно получить урок за $500, то незачем тратить $50000.

И, конечно, если вы успешно торгуете, используя небольшие суммы, начните постепенно увеличивать торговый капитал, если это не доставляет вам дискомфорта. Такой вектор развития я могу порекомендовать.

Обзор курса BTC/USDT

Мы давно не выпускали обзоров, поскольку на рынке ничего интересного не происходило, да и нам удалось достаточно хорошо предсказать движение цены, в общем надобности в обзоре не было.

Однако сейчас начала вырисовываться интересная ситуация. Почему? Ну давайте разберем по пунктам.

Фундаментальные новости.

Тут у нас пошел всплеск негатива. Самая ожидаемая заявка на запуск биткоин-ETF от компаний VanEck и SolidX отозвана Чикагской биржей опционов (CBOE) из Комиссии по ценным бумагам и биржам США (SEC). По крайней мере, так писали в СМИ, если точнее

CBOE подало заявку в SEC на изменение правил листинга для того чтобы VanEck и SolidX могли залистить свои ETF на CBOE

заявка на изменение правил листинга была отменена,а не на ETF

Так же сегодня, 25 января, нас ожидает экспирация фьючерсов на BTC.

JP Morgan пророчат падение биткоина до 1250.

Смотрите, какая ситуация. Вы наверняка обратили внимание, что весь прошлый год, такие новости, как перенос ETF активно дампили цену вниз. Даже если компания, которая пыталась протолкнуть свои ETF не вызывала должного доверия у широких масс аудитории ( Достаточно вспомнить пример братьев Уинклвосс). Сейчас же, просто флэт.

Если вспомнить стояние курса биткоина у 6к, и большое количество позитивных новостей, которое перешло в существенный пролив стоимости, можно заметить, что сейчас ситуация напоминает обратную.

Это конечно, что-то из области рептилоидов.

Что насчет фьючерсов? Не смотря на то, что они не должны напрямую влиять на цену, влияние все-равно присутствует. Их точно стоит принимать во внимание. Вот наш старый пост на эту тему.

Предсказание падения от JP Morgan Однако этим ребятам верить не стоит, уже были прецеденты.

2. Технический анализ.

График USDT / BTC. Кто не понял, это перевернутый график BTC/USDT. Просто так ситуация выглядит нагляднее, по крайней мере для автора :)

АТР падает, что свидетельствует о том, что следующее большое движение не за горами. Посмотрите что произошло 13 ноября, когда его показатель опустился достаточно низко. ( Подробнее про этот индикатор мы расписали в статье )

Чисто технически,стоит ожидать продолжения тренда. Формируется вымпел, мы находимся над всеми МА, коснулись 50МА, и должны отскочить дальше, следовательно курс BTC продолжит свое падение.

Количество длинных позиций, в данный момент превышает количество коротких.

Технически и фундаментально ситуация неоднозначна. Есть негатив, но цена вниз не идет. На графике строится вымпел, но он спокойно может перерасти в медвежью ловушку. Экспирация фьючерсов чаще сказывается для курса благоприятно. JP Morgan пророчат падение, что скорее является бычьим сигналом :)

Чей лагерь выберите Вы? Быков или медведей?

Биржа BitMEX объяснила, зачем ей нужен страховой фонд в размере более $75 млн

Популярная биржа биткоин-деривативов BitMEX заявила, что ее внушительный страховой фонд, размер которого сегодня составляет более 21 000 BTC (около $75 млн), необходим для обеспечения поддержки предлагаемой пользователям модели маржинальной торговли. В своем блоге компания описывает принципы работы этой модели и «уникальные вызовы», c которыми она сталкивается при работе за пределами институциональной финансовой системы.

Страховой фонд BitMEX, как говорится на сайте бирже, используется для предотвращения автоматического закрытия ликвидированных позиций трейдеров (Auto-Deleveraging) соответствующей системой биржи. Таким образом, фонд растет за счет ликвидированных позиций, выкупая их по более высокой цене.

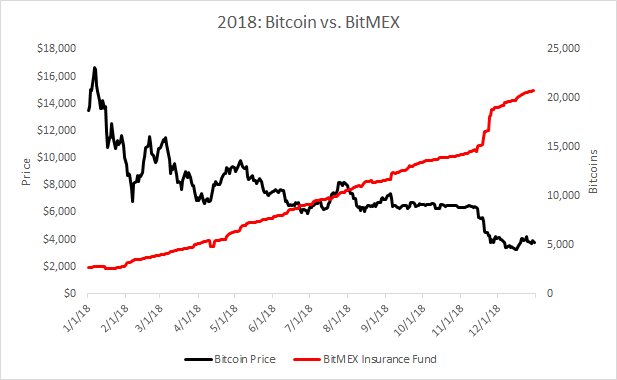

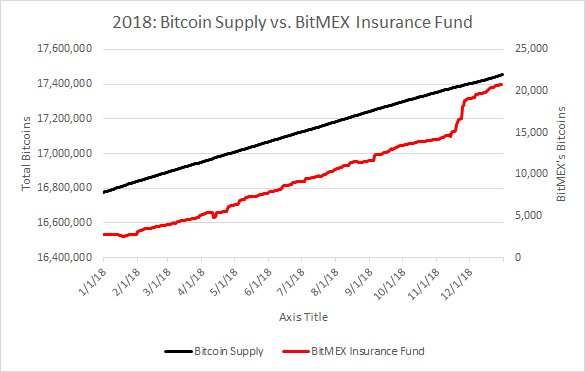

Еще несколько недель назад криптовалютный аналитик компании Messari Зак Фоель обратил внимание, что в 2018 году размер страхового фонда BitMEX рос, несмотря на падающую цену биткоина, увеличившись c начала года более чем на 18 000 BTC.

Также его внимание привлек тот факт, что рост фонда удивительным образом коррелирует с эмиссией новых биткоинов.

Также, если обратиться к последнему отчету CryptoCompare, на BitMEX приходится подавляющая часть всех бессрочных деривативов и фьючерсов – в последние три месяца 2018 этот показатель стабильно держался на уровне 90-95%, значительное опережая регулируемые рынки CBOE и CME.

В своей последней записи биржа также упоминает CBOE и CME, подчеркивая, что этим институтам доступны несколько слоев защиты, включая институциональные клиринговые организации и даже государственную поддержку, в то время как BitMEX таких инструментов в своем распоряжении не имеет.

Именно по этой причине, настаивает BitMEX, она и взяла на вооружение метод востребования проигравших позиций трейдеров. При помощи этого механизма биржа делает выплаты трейдерам, чьи позиции оказались выигрышными, а также пополняет страховой фонд. При этом, подчеркивает BitMEX, страховой фонд пополняет только в том случае, если ликвидность рынка меньше поддерживаемой гарантийной маржи.

BitMEX также напомнила эпизод, случившийся в марте 2017 года, когда страховой фонд в течение каких-то пяти минут был полностью ликвидирован – это произошло после того, как цена первой криптовалюты обвалилась на 30% в связи с отказом SEC в запуске биткоин-ETF братьев Уинклвоссов. И, как говорится в сообщении, нельзя исключать, что такое повторится в будущем.

Критики, впрочем, обращают внимание на то, что из фонда средства периодически пропадают и без таких критических ситуаций, как в случае с биткоин-ETF Уинклвоссов. Более того, ставя под вопрос целесообразность такого размера страхового фонда, независимый криптовалютный исследователь Hasu также обращает внимание на тот факт, что в случае с отказом в запуске биткоин-ETF Уинклвоссов, страховой фонд BitMEX составлял всего 66 BTC, то есть явно недостаточную сумму для покрытия необходимых выплат.

По имеющейся информации, в 2018 году общий объем торгов BitMEX составил $965 миллиардов. Комиссионный доход позволяет бирже снимать весь 45-й этаж гонконгского Cheung Kong Center общей площадью в 20 тысяч квадратных футов. По данным китайских СМИ, стоимость аренды составляет $600 тысяч в месяц.

Талеб о биткоине: быть может, его ждет провал, но мы знаем, что делать!

Американский трейдер и экономист, а также автор теории «Черного лебедя» Нассим Талеб предисловии к популярному изданию о биткоине С. Аммуса (Saifedean Ammous) выразил мысль о том, что биткоин является «первой органической валютой», право на существование которой нельзя игнорировать.

«Давайте проследим логику вещей с самого начала. Или, лучше, с самого конца: c наших дней. Мы, в то время, пока я пишу эти строки, являемся свидетелями глобального восстания по отношению к определенному классу экспертов, в областях, которые нам слишком сложно понять, таких, как макроэкономическая реальность, и в которых эксперт не только не является экспертом, но и сам этого даже не понимает. То, что предыдущие руководители ФРС, Гринспен и Бернанке, мало понимали в эмпирической реальности, мы осознали довольно поздно: можно дольше нести большую несуразицу, чем маленькую. Поэтому мы должны быть осторожными с теми, кто имеет возможность принимать централизованные решения», — пишет Нассим Талеб.

Талеб рассуждает о централизованных экономических институтах современности. Он утверждает, что актуальность большинства их направлений, в особенности макроэкономики, теперь вызывает сомнения, во многом благодаря нелогичным действиям высших руководителей этих областей. Талеб сокрушается, что последствия их неразумной деятельности были замечены очень поздно. Яркий пример – провал глав Федеральной резервной системы. В связи с этим Талеб призывает не полагаться слепо на решения вышестоящих чиновников.

Но самые негативные последствия, по мнению экономиста, имела система функционирования центральных банков.

Тем не менее, Талеб уверен, что не все члены системы обязаны придерживаться единой позиции. Экономист ввел условное понятие «асимметрия правила меньшинства», которое подразумевает, что придать динамику какому-либо проекту может даже один активный целеустремленный представитель, и таким участником может стать любой человек.

Талеб считает, что любая система лучше функционирует при качественной координации действий ее участников сверху (пусть даже все они не будут блистать умственными способностями). Деятельность группы самых выдающихся умов, организованной по советским принципам, не будет иметь подобного успеха.

По этим причинам Талеб считает создание этой криптовалюты отличной идеей.

Экономист уверен, что биткоин будет успешен не только потому, что это криптографическая валюта, но и потому, что он является самостоятельным элементом, не имеет собственника, который будет распоряжаться им по своему усмотрению. Он находится в пользовании одновременно у большой группы лиц – своих потребителей. Биткоин действует определенное количество лет, и уже пора по достоинству его оценить.

Талеб подчёркивает, что биткоин является валютой без принадлежности к какой-либо стране.

Некоторые полагают, что драгоценные металлы и иные типы валют также не имеют государственной принадлежности, однако это мнение ошибочно. Например, при выполнении операций с золотом его нужно будет переправлять из одной страны в другую. Этот процесс предусматривает плотное взаимодействие банковских и государственных служащих. В связи с этим биткоин имеет колоссальное превосходство над другими видами валют – его покупка не связана с вмешательством ответственного лица. Государственные структуры никогда не узнают одному вам известный код.

Биткоин не так давно столкнулся с некоторыми техническими загвоздками, однако Талеб уверен, что их вскоре удастся свести на нет.

Экономист утверждает, что система биткоина может не оправдать себя, однако в будущем легко можно будет разработать подобную модель, ведь его устройство хорошо изучено. Возможно, биткоин не сможет в полной мере использоваться во всех сферах жизни и не станет настоящей валютой в общем ее понимании, однако Талеб настаивает на том, что биткоин – «первая органическая валюта».

Экономист приходит к выводу о том, что сам факт успешного функционирования системы биткоина заставляет управляющие структуры осознать, что они уже не в состоянии полностью держать под контролем даже валютные операции.

«И это дает нам, народу, страховку от будущего по сценарию Джорджа Оруэлла», — заключил Нассим Талеб.