Криптовалютный трейдинг l ExpertCoin

3 июня 2018

Манипуляции на рынке криптовалют.

Кто торгует на рынке криптовалют больше полугода, наверняка сталкивался практически со всеми примерами манипуляций, приведенных в данной статье.

Последнее время всё чаще стали попадаться на глаза манипуляции и неорганические движения рынка крипты. А что Вы об этом знаете?

Предлагаю копнуть в эту тему немного глубже и узнать о темной стороне криптовалютного рынка.

Так как криптовалютный рынок нерегулируемый и какие-либо надзорные органы на нем просто отсутствуют. Здесь намного чащей можно встретить признаки манипуляции.

Поэтому, всем начинающим участникам рынка очень важно различать естественный ход развития рыночной кривой от прямого вмешательства, чтобы не попасть на удочку манипулятора.

Здесь я хотел бы сделать упор именно на прямом вмешательстве в ход торгов и влияние на технический анализ.

Возможно, не каждый об этом задумывался, но сообщество манипуляторов не однородно и здесь каждый преследует свои цели:

1) Крупные HODL-еры.

Данный тип участников один из самых безобидных среди представителей «китообразных».

Как правило, это криптоевангилисты, люди, свято убежденные в том, что крипта будет расти вечно.

Они успели закупиться еще в самом зачаточном состоянии рынка по смешным ценам. Теперь, ходлеры будут держать крипту до последнего вздоха, но даже у них могут сдать нервы и, если кто-то из таких игроков будет «сливать», рынок может серьезно пошатнуться.

2) Майнеры, майнинговые пулы или даже синдикаты пулов.

Данные ребята построили на крипте целые империи, настоящие заводы по производству криптозолотых.

Они не склонны к спекулятивным действиям и как правило, их кровный интерес заключается в том, чтобы цена на крипту продолжала свой рост, поэтому, при большой просадке, они будут одни из первых, кто не пожалеет своих кровных для поддержания курса криптовалюты. Данный тип «китообразных» часто совмещен с первым типом.

3) Крупные трейдеры. Каждый участник рынка крипты, хочет он того или нет, но вынужден участвовать в торгах на бирже. Большинство людей мало разбираются во всех тонкостях биржевого дела и предпочитают доверить свои средства более опытным и успешным трейдерам на рынке криптовалюты.

В итоге, на площадке появляются крупные, активные игроки с серьезными средствами, которые способны в моменте двигать рынок.

Цель крупного трейдера такая же, как и обычных мелких игроков – заработать на бирже путем спекуляций.

Однако, проблема данных трейдеров в том, что они не могут играть по тренду в силу гигантских размеров депозита, поэтому им приходится покупать на падающем рынке и продавать на растущем, что в целом часто сбивает с толку «мелких» игроков и вносит свою лепту в движение тиккера торгового инструмента.

4) Криптовалютные биржи. Так как рынок криптовалюты де-факто нерегулируемый, у криптовалютных бирж развязаны руки.

Криптовалютные биржи обладают огромной базой информации и видят все ордера, все стоп-лосы и тейк-профиты своих клиентов.

Естественно, они испытывают огромный соблазн немного подыграть в свою пользу и подтолкнуть рынок еще на пару пунктов в нужную сторону, чтобы тот собрал всех лосей несчастных трейдеров или наоборот, притормозить рынок в ту минуту, когда цена была так рядом с уровнем тейк-профита.

Все участники торгов должны трезво понимать, что как правило, именно сама биржа является основным маркетмейкером. И если выигрывает простой трейдер, то биржа проигрывает, а этого она допустить никак не может.

Из всех участников торгов, данный участник китовой стаи является одними из самых опасных, так как вычислить подобные манипуляции и поймать шулера за руку практически невозможно.

Конечно, все вышесказанное не относится поголовно ко всем криптовалютным биржам. Однако, нужно понимать, что крупные площадки с многолетним опытом работы на фоне вышесказанного вызывают больше доверия.

5) Крупные инвесторы. Под данной когортой китов я подразумеваю действительно очень крупных игроков таких как международные корпорации или целые государства.

Данные участники обладают практически неограниченным финансовым и административным ресурсом.

Только представьте, что крупный инвестиционный фонд, такой как Goldman Sachs или Morgan Stanley захотят войти в рынок криптовалюты. Им ничего не стоит заказать статью в самом авторитетном издании планеты о крахе криптовалютной экономики или даже пролоббировать закон, который может усложнить правила для мелких участников рынка.

Именно данные вид игроков один из самых опасных на мой взгляд, так как он способен коренным образом повлиять на всех участников рынка, включая предыдущую четверку.

Теперь, разобравшись во всей китовой стае, которые плавают в криптовалютном рынке, давайте посмотрим, как они работают:

1) Удержание уровня.

Пожалуй, это одна из самых распространенных тактик китов.

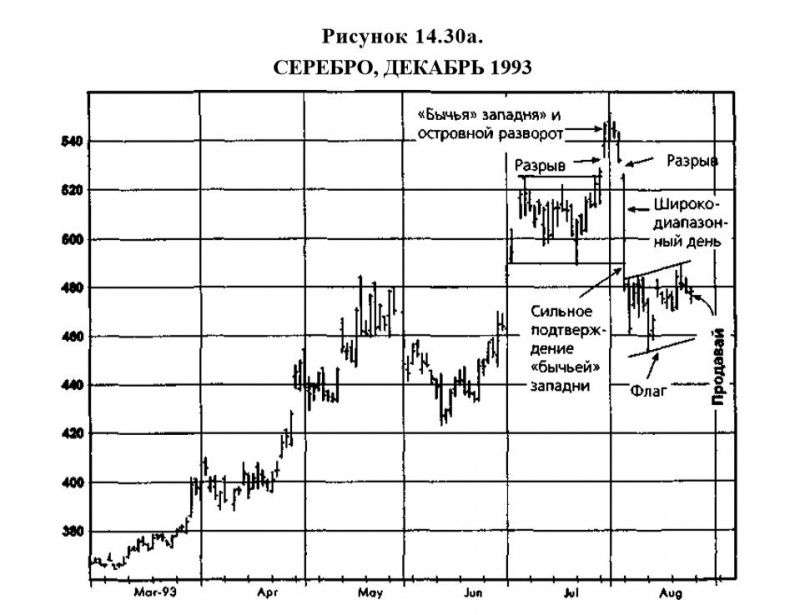

Смысл данной манипуляции достаточно прост. На графике выше отличный пример, как киты в данный момент борятся за увроень BTCUSD – 10 800.

В начале мы видим большие покупки на хаях, для того, чтобы подавить медвежий настрой на коррекционные движения, затем выждав немного подливаем еще немного, дорисовывая фигуру «флаг», и намекая на дальнейший полет вверх.

При пробитии, новички видят начало работы паттерна, и подхватывают движение вверх. В этот самый момент киты начинают закрывать лонги и идут против массы, получая возможность зафиксироваться на хаях и снять сливки (красным кругом отметил как-раз подобный слив)

Данная тактика используется для отрисовки патернов/ для накопления «массы»/ для создания уровней сопротивления и поддержки.

2) Переворот стакана.

Ещё одна очень распространенная тактика. Наверняка многие видили картину когда в стакане огромное количество заявок на покупку, и достаточно маленький объем заявок на продажу, но рынок почему-то никуда не движется, и наоборот, даже начинает падать.

Все дело в том, что если открывать заявки «По рынку», то в стакане они отображаться не будут и тем самым, у хомки возникает илюзия, что рынок вот-вот рванет вверх, а вместо этого, сам того не зная, попадает в ловушку, скармливая свои ордера жирному киту.

3) Плита.

Еще одна монипуляция с биржевым стаканом, когда выставляется очень крупный ордер так, чтобы он был виден тем, кто на «передовой», но в тоже время, на достаточно сильном удалении.

Данный ордер сильно увеличивает объем бидов (bid), что влияет на общее настроение рынка, показывая бычий настрой.

Если нужный эффект произведен, плита движется вместе с ростом цены, до тех пор, пока не наступит время сливать по той цене, которую зарание для себя определил монипулятор.

В случае же, если рынок заупрямился, и пошел грызть плиту, то манипулятор может одним нажатием кнопки снять ордер, тем самым отпустив рынок в свободное падение. В это момент особенно коварный кит разворачивается на 180 графдусов и ввыставляет такую же плиту, только на продажу, тем самым, толкая рынок в бездну, в которой он будет уже выкупать рынок за копейки.

4) Слив

Слив можно разделить на три вида:

4.1 Проверка на «вшивость» — как правило такой слив происходит после очереди пампов на сильно разогретом рынке.

Во-первых, это позволяет киту пополнить ресурсы для нового пампа и частично зафиксировать прибыль.

Во-вторых, это проверка на устойчивость искуственно созданного тренда. Если рынок проглотил слив, значит, можно на время раслабиться и дать новоиспеченному тренду продолжить движение в нужном направлении своими силами.

4.2 Разворот тренда – данный слив происходит намного реже, и нужен для того, чтобы развернуть рынок в необходимой точке.

Как правило это делается для создания точки сопротивления в нужном месте или для формирования необходимого паттерна.

Манипулятор побоялся упустить возможность и произвел «выкуп» — манипуляция, противоположная «сливу» по своему направлению, но схожая по своей задаче.

В итоге образовался пробой уровня и намек на начало реализации фигуры голова-плечи.

4.3 «Надувание» тренда

Это манипуляция, которая обратна по смыслу предыдущему типу и направлена на дополнительное давление на рынок во время коррекционного движения, нейтрализуя все попытки отката.

Данный слив коварен тем, что манипулятор может в течении всего тренда подкармливать медведей маленькими объемами, не выдавая себя.

Мы видим хороший пример «надувания» тренда на EOSBTC.

Не смотря на то, что EOS просел за день достаточно сильно и рынок требует отката, монипулятор глушит все попытки быков, заливая их огромным объемом коротких позиций, тем самым не оставляя шансов рогатым на разворот.

Как я уже написал выше, у «Слива» есть противоположная по своему направлению действия манипуляция – «Выкуп», которая происходит для пампа рынка, и использует те же самые тактики.

5) Прокол – из названия легко догадаться, в чем суть манипуляции.

Речь идет об огромном, разовом ордере на исполнение по цене, заведомо хуже рынка.

В результате, данная денежная масса выгребает все мелкие ордера в нужную сторону и снимает все «стопы» несчастных трейдеров.

Один из таких наглядных примеров можно было наблюдать буквально недавно, 24.02, когда за одну минуту Биток резко рухнул больше чем на 750 USD и вернулся на свои позиции.

Такое поведение явно не является органическим. Ни одному трейдеру в здравом уме не придёт в голову выставлять ордера на продажу Битка на 700 USD ниже рынка, продавая его буквально себе в убыток. Однако, это один из излюбленных методов давления на рынок китами.

Во-первых, это выгодно бирже, которая выставляет margin call балующимся кредитным плечом, несчастным трейдерам и полностью забирая их депозит. Во-вторых, это удобно крупным инвесторам, которые заинтересованы в обвале монеты, т.к. подобные проколы говорят всей криптотрейдерской массе о слабости рынка и медвежьем настрое «больших и сильных дядек».

В-третьих, это ломает уровни поддержки с точки зрения технического анализа.

Уровень в 9 900 USD, был достаточно сильным и нес реальную угрозу для медведей, так как, закрепившись на этой высоте, тиккер мог с легкостью перешагнуть за психологически важный барьер в 10 000 USD и пойти штурмовать новые высоты.

Однако, как мы видим на 15-минутном графике выше, после мощного прокола рынок уже не чувствовал поддержки и, не долго колеблясь, в течении следующих шести часов достаточно быстро спустился на минимумы, которые были обозначены границами данного прокола.

6) Накрутка объемов – еще одна манипуляция, которую достаточно часто можно встретить на рынке.

Наверняка многие из вас уже сталкивались с таким явлением, когда ордер на значительную сумму ходит то на продажу, то на покупку, постоянно выкупаюсь и продаваясь, но в чем смысл этих действий с первого раза понять сложно.

Если немного поковыряться в формулах расчета популярных индикаторов, то ответ всплывает на поверхность.

Дело в том, что, не смотря на всё разнообразие индикаторов, которое существует в техническом анализе, все, поголовно, учитывают несколько или все 5 переменных, таких как:

— цена открытия периода

— цена закрытия периода

— цена максимума за период

— цена минимума за период

— объем за период

Выставляя ордера и выкупая у самого себя, манипулятор влияет на все пять показателей:

— он аномально сильно увеличивает объем торгов

— он не дает цене двигаться, формирую цену открытия и закрытия за планируемый период в небольшом диапазоне.

В результате такой манипуляции, как правило, на графике появляется «доджи», «падающие звезды» и «молоты» (из классических паттернов японских свечей) или пинбары и могильные кресты (из паттернов price action).

В любом случае, как не назови, смысл в том, что на графике образуется определенная ключевая точка, которая является ключом локального разворота тренда.

А огромный объем обязательно покажет высокий интерес рынка на данном уровне и нарисует на осцилляторах, учитывающих объемы торгов и волатильность — дивергенции, а, следовательно, покажет разворотный сигнал.

На графике выше возможно не самый идеальный пример, однако даже здесь можно увидеть, что, несмотря на скромные размеры свечи в красном кругу, у нее достаточно сильные объемы, что не заставило себя долго ждать и сразу же повлияло на поведение индикатора, на котором очевидна дивергенция.

7) «Стоп-кран» — достаточно простая, но очень эффективная тактика китов, которая используется китами, чтобы остановить рынок или развернуть его в другую сторону.

Для примера представим, что нам нужно остановить рост Битка на уровне в 10 000 USD.

На первом этапе, на росте рынка выкупаются все мелкие заявки ниже данного значения, из-за чего рынок начинает быстро разгоняться и перегреваться.

На втором этапе, при подходе к нашему уровню, все собранные заявки совместно со своим припасенным стеком выставляются единой плитой. Перегретый, обессиливший рынок врезается в данную стену. Не в силах её преодолеть, он будет вынужден развернуться и продолжить коррекцию.

Данная тактика намного эффективней и дешевле чем, например, удержание уровней, так как она позволяет с одной стороны выпустить пар быкам, с другой стороны не требует больших ресурсов и даже наоборот, приносит прибыль китам во время самой манипуляции, так как им удается покупать дешево, а продавать дорого уже во время самого «спектакля».

8) Вытряхивание – тоже одна из распространенных тактик убрать лишних «пассажиров» с поезда, прежде чем двинуться в нужном направлении.

Данная ситуация достаточно хорошо изображена на графике выше.

Мы видим, что рынок двигается в достаточно узком коридоре. Следуя правилам классического технического анализа, мы ждем, пробития, для того, чтобы определить направление движение и войти при откате. В начале мы видим, пробитие пошло вверх, и дождавшись отката до верхней границы канала, начинаем вход в длинную, однако, рынок, вместо того, чтобы продолжать свой рост, сваливается вниз закрывая наши сделки по стопу.

Тогда мы опять ждем пробития канала, и оно уже происходит вниз. Мы переворачиваемся и на касании нижней стенки канала, входим в короткие позиции, но рынок опять идет против нас, закрывая наши сделки по стопу.

В такой ситуации любой нормальный трейдер потеряет почву под ногами и больше не будет входить в рынок, пока окончательно не определиться в тенденции рынка. Как Вы понимаете, с этого момента, рыбка проглотила наживку и теперь только осталось дождаться правильного времени, чтобы подсечь её.

Трейдер терпеливо ждет, когда рынок определится с вектором движения.

Он видит (на графике выше), что рынок опять пошел вверх. Но уже не спешит покупать на откате, а ждет, когда тиккер пробьет последний локальный максимум.

Рынок пробивает и его тоже, и тогда трейдер решает, что теперь точно будет рост и, с великой радостью, покупает при откате к ближайшему уровню поддержки (отметил красной звездой).

За нашим героем стройными рядами идет толпа других хомячков, в предвкушении туземуна.

На этом этапе выходит на сцену сам маэстро.

Маркетмейкер сливает свои накопления на пике цен при падающем рынке, срывая куш и выбивая поголовно всех хомячков по стопам и выставляя margin call.

9) Игра на корреляции – это достаточно сложная и трудоемкая манипуляция, которая, однако в итоге с лихвой компенсирует все труды за счет гигантского профита.

Суть ее заключается в том, что на криптовалютном рынке есть устойчивая корреляция абсолютного большинства коинов с главным батькой криптовалютного Мира – Биткоином.

Манипулятор, зная о данной взаимосвязи, может использовать ситуацию на рынке в свою пользу.

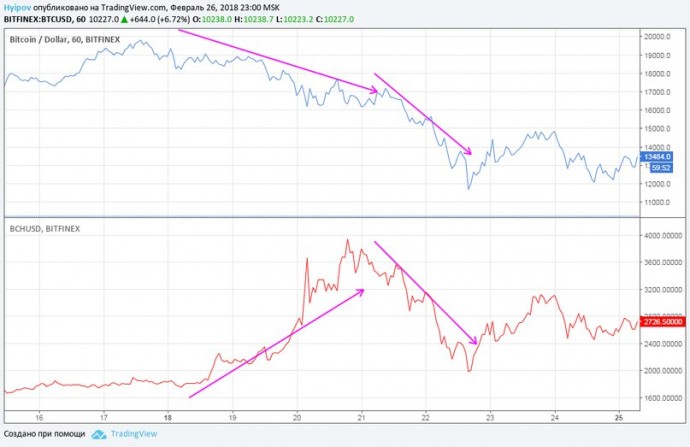

На графике выше мы видим в верхней половине графика движение тиккера BTCUSD (синяя линия).

В нижней половине графика – движение цены BCHUSD (красная линия).

Обычно, два данных инструмента ходят рядом, однако, на графике выше мы видим, как Биток пошел вниз, а БиКеш, как ни в чем не бывало, идет своей дорогой.

Буквально один день стоило Кешу продержаться за счет легкой руки манипулятора, как уже 20-го числа мы видим, как радостные хомячки с удовольствием убежали из падающего Битка, из-за чего рост BCH в итоге достиг немыслимых 4000 USD.

Здесь настало время опускать занавес. Манипулятор, достигнув цели, начинает сливать свои BCH на пике, тем самым, обваливая рынок вниз.

Это далеко не все манипуляции, которые существуют на рынке. Однако, данные девять приемов – основа основ. Для того, чтобы не выдавать себя и не становится узнаваемым на рынке, манипулятор часто меняет тактику, комбинирует и смешивает приемы, чтобы их было сложнее вычислить.

Однако, прочитав данную статью, у Вас появится шанс не попасть на удочку, а возможно, даже наоборот, сесть на хвост киту :)

Будьте бдительны!

Бен Макклур (Ben McClure): Поведенческие финансы

Рынок — как человек. Он имеет свое настроение, которое может меняться от раздраженности до эйфории. Иногда он бывает резок, но затем снова проявляет благосклонность. Может ли психология помочь нам в понимании финансовых рынков?

Можно ли на основе психологии построить стратегию отбора акций, имеющую практическую ценность? Приверженцы теории поведенческих финансов утверждают, что это возможно.

Принципы и выводы теории поведенческих финансов

Согласно данному подходу, люди далеко не так рациональны, как это представляет традиционная теория финансов. Те инвесторы, которые интересуются, как их эмоции и убеждения влияют на цену акций, найдут в поведенческих финансах интересные описания и объяснения по этой теме.

Идея о том, что движения на фондовом рынке определяются психологией, противоречит устоявшейся теории об эффективности рынка. Сторонники гипотезы эффективности рынка утверждают, что любая новая информация, касающаяся стоимости компании, быстро учитывается рынком в цене соответствующих акций посредством арбитража.

Всем, кто прошел период пузыря доткомов и последующий кризис, очень трудно согласиться с тем, что рынок эффективен. Теория поведенческих финансов утверждает, что иррациональное поведение — вовсе не аномалия, а распространенное явление. Ученые постоянно воспроизводят поведение рынка с помощью очень простых экспериментов.

Важность убытка и прибыли

Проведем следующий эксперимент: предложите кому-то выбор — получить 50 долларов сразу или подбросить монетку, чтобы выиграть $100 долларов или ничего. Есть вероятность, что человек выберет деньги. Изменим правила на обратные: предложите выбрать между гарантированным убытком $50 и подбрасыванием монетки, чтобы разыграть убыток $100 или ничего. Скорее всего, человек выберет подбрасывание монетки. В обоих рассмотренных случаях вероятность выпадения орла или решки одинакова. Однако люди предпочтут подбросить монетку, чтобы уберечь себя от убытка, даже несмотря на то, что в результате могут потерять больше. Человек склонен придавать возможности отыграть потерянное большую важность, чем возможности больше заработать.

Стремление избежать убытков является преобладающей и среди инвесторов. Представьте, что чувствовали акционеры Nortel Networks, наблюдая, как цена их акций, которая в начале 2000-х составляла более $100, упала до менее чем $2. Но как бы сильно ни упала цена, инвесторы склонны верить в то, что она должна вернуться, а потому продолжают сохранять свои позиции.

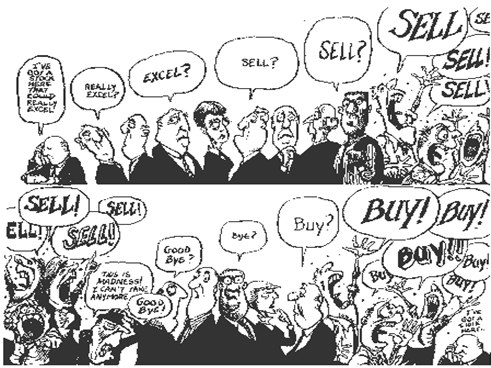

Человек против толпы

Склонность человека подражать другим людям объясняется так называемым стадным инстинктом. Когда рынок растет или падает, инвестор начинает бояться, что другие знают больше и имеют больше информации. В результате, инвестор испытывает сильное желание делать то же, что делают другие. Так формируется рыночная толпа.

Теория поведенческих финансов также приходит к выводу, что инвесторы, как правило, слишком большое значение придают мнениям, составленным на основании малой выборки данных или полученным из одного источника. Например, известно, что эксперта, нашедшего выигрышную акцию, инвестор назовет скорее грамотным и опытным, чем просто удачливым.

С другой стороны, инвестора трудно заставить усомниться в его убеждениях. В конце 1990-х многие инвесторы уверовали в то, что любое резкое падение рынка представляет собой хорошую возможность для покупки. Это мнение продолжает сохраняться и сегодня. Инвесторы зачастую слишком уверены в своих суждениях, основанных, как правило, на какой-то одной «красноречивой» детали, а не на более очевидных средних показателях.

Практическая польза от теории поведенческих финансов

Может ли данная теория помочь инвестору победить рынок? Как бы там ни было, а недостаточная рациональность рынка должна открывать множество выгодных возможностей для грамотных инвесторов. Однако немногие инвесторы, использующие стратегию роста стоимости, применяют на практике поведенческие принципы, чтобы понять, какая дешевая акция может дать реальную прибыль. Результаты исследований в области поведенческих финансов пока скорее представляют научную ценность, чем имеют практическую пользу для управления капиталом.

Хотя данная теория указала на многочисленные проявления недостаточной рациональности, реальных решений для заработка на неадекватном рынке пока предложено мало. В конце 1990-х можно было заметить, что на рынке формируется пузырь. Но трудно было сказать, когда он должен лопнуть. Аналогично, сторонники теории поведенческих финансов сегодня не могут сказать нам, достиг ли рынок своего дна. Однако они могут описать, каким оно может быть.

Заключение

Теоретикам поведенческих финансов еще предстоит выработать логически последовательную модель, способную действительно предсказывать будущее, а не просто объяснять поведение рынка в прошлом, зная, где мы находимся сегодня. Важный вывод состоит в том, что данная теория пока не помогает инвесторам побеждать рынок. Она просто утверждает, что расхождения между текущей ценой и фундаментальной стоимостью вызваны психологией.

Поведенческие финансы не представляют собой какого-то инвестиционного чуда, но они могут помочь инвестору следить за своим поведением и избегать ошибок, негативно сказывающихся на состоянии его торгового счета.

По Ripple. Кто торгует на битфинексе наверняка встречал такую замечательную штуку, как на чарте ниже… и, скорее всего, не единожды. Я использую для торговли несколько бирж, на битфинексе она происходит чаще всего ( по моему оценочному суждению).

В трейдинге это называют сквизом. В чем причина этого сквиза? С какой стороны не посмотри ситуация не приятная: собирали шорты, значит биржа замешана; или крупный игрок просто избавился от позиции (зачем ему именно сейчас скидывать?); или стакан настолько разряжен после роботов битфинекса и горсточки инвесторов в стакане, что его так легко можно сквизануть (покупателей нет). Куда не ткни, везде плохо

Ах, забыл еще одну причину — риппл оплатил выступление Снупдога криптой на своем митапе и он окешил сразу все =))

Я склоняюсь к мнению, что замешанна биржа, поскольку рынок крипты пока не регулируется.(оценочное суждение)

Конечно неприятно, но теперь, после успешного выхода по стопу на фитиле, думаю опять заходить в актив, т.к. в прошлом такие скивизы на битфинексе приводили к продолжению тренда, но уже без пасажиров.(но это не точно =)) )

TON: Telegram Open Network. Часть 1: Вступление, сетевой уровень, ADNL, DHT, оверлейные сети

Уже две недели Рунет шумит про Telegram и ситуацию с его бессмысленной и беспощадной блокировкой Роскомнадзором. Рикошетом задело многих, но всё это — темы для постов на Geektimes. Меня же удивило другое — я до сих пор не видел на Хабре ни одного разбора запланированной к выходу на базе Telegram сети TON — Telegram Open Network. Мне захотелось восполнить этот недостаток, ибо поизучать там есть что — даже несмотря на отсутствие официальных заявлений о нём.

Напомню — ходят слухи о том, что Telegram запустил очень масштабное закрытое ICO, уже собрав в нём невероятные суммы. Предполагается, что уже в этом году будет запущена собственная криптовалюта Gram — и у каждого пользователя Телеграма автоматически появится кошелёк, что само по себе создает немалое преимущество перед остальными криптовалютами.

К сожалению, так как официальных заявлений нет, дальше я могу отталкиваться только от документа неизвестного происхождения, о чём я сразу вас предупреждаю. Конечно, он может оказаться очень искусной подделкой, но не исключено и то, что это — реальный whitepaper будущей системы, написанный Николаем Дуровым (и слитый, вероятно, кем-то из инвесторов). Но даже если это фейк, никто нам не запретит его поизучать и обсудить, верно?

Что же говорится в этом документе? Я попробую пересказать его своими словами, близко к тексту, но по-русски и чуть более человечно (да простит меня Николай со своей склонностью уходить в формальную математику). Имейте в виду, что даже в случае его подлинности, это черновое описание системы и оно, весьма вероятно, изменится к моменту публичного запуска.

Мы узнаём, что кроме криптовалюты предполагается ещё очень и очень много всего. Давайте разберём по порядку.

TON Blockchain. Это основа всей системы. Если вы совсем не знаете, что такое блокчейн — рекомендую узнать, потому что тут блокчейнов будет много. Вложенные друг в друга, виртуально раздроблённые и даже «вертикальные» блокчейны внутри блоков других блокчейнов. А ещё тут будет несколько круто звучащих терминов типа Instant Hypercube Routing и Infinite Sharding Paradigm, но об этом позже. И, конечно, proof-of-stake и смарт-контракты.

TON P2P Network. Пиринговая сеть, на основе которой будет построена работа системы. О ней в первую очередь пойдёт речь в этой части повествования.

TON Storage. Файловое хранилище, которое независимо от блокчейна будет построено на вышеупомянутой пиринговой сети. Можно сравнить с торрентами.

TON Proxy. Это сервис, цель которого — повысить анонимность участников сети. Любой пакет можно отправить не напрямую, а через туннели-посредники с дополнительным шифрованием — подобно I2P или TOR.

TON DHT. Распределенная хэш-таблица для хранения произвольных значений. Она тоже построена поверх TON Network (но при этом используется им же) и помогает TON Storage находить «раздающие» узлы, а TON Proxy — промежуточные ретрансляторы. Но нужно отметить, что, в отличие от блокчейна, эта хэш-таблица не является защищённым хранилищем — хранить важную информацию в ней нельзя.

TON Services. Платформа для произвольных сервисов. По сути — это новый интернет поверх всего вышеописанного. Обмен данными — через TON Network/TON Proxy, а логика — в смарт-контрактах самого TON Blockchain. И интерфейс с довольно привычными URL.

TON DNS. Раз уж зашла речь про привычные URL, нужен и преобразователь из них в 256-битные адреса — аккаунтов, контрактов, сервисов и узлов.

TON Payments. И вот только тут затрагивается денежный вопрос. И это будет не только gram — как с эфиром, будут возможны любые «токены»; грамы тут будут всего лишь валютой «по умолчанию».

Это первая часть, описывающая «приземлённый» уровень TON — его сетевую часть, строящуюся поверх традиционных протоколов. В следующей части речь пойдёт про «мякотку» — блокчейн, который будет поддерживаться описанной далее системой. Таким образом, мой порядок пересказа несколько отличается от использованного в вышеупомянутом документе (который начинается сразу с абстрактного уровня).

Базовые понятия

TL (Type Language). Это абстрактный бинарный формат для произвольных структур данных. Он используется в протоколе Телеграма и будет активно использоваться в TON. Если хотите подробно ознакомиться с ним — вот его описание.

Хэш (hash). Функция, производящая необратимое преобразование произвольной структуры данных в единственное число фиксированной длины. В рамках документации повсеместно идёт речь о функции SHA-256.

Узел сети (node). Узел — это ПО, которое будет обеспечивать работу системы. В частности, предполагается, что каждое клиентское приложение Телеграма будет включать в себя узел TON'а. На низком уровне узлы имеют IPv4/IPv6-адреса и общаются по протоколу UDP, на более высоком — обладают абстрактными адресами и реализуют протокол ADNL (об абстрактных адресах и ADNL — см. ниже). Когда речь идёт о том, что какие-то части системы что-то делают или хранят какие-то данные — подразумевается, что это делают узлы сети.

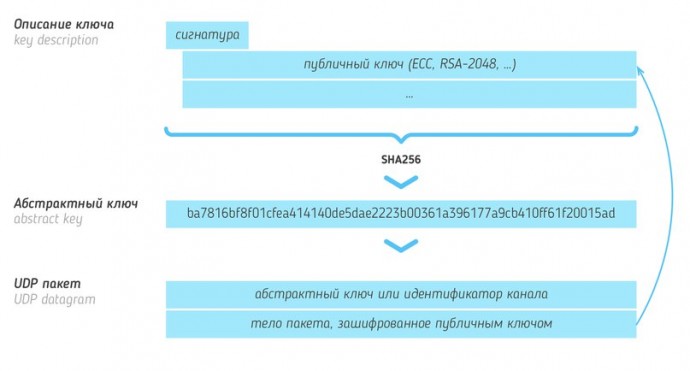

Абстрактный адрес (или просто адрес, address). Адрес узла определяется его публичным ключом. Более строго — это 256-битный хэш (SHA256) от структуры данных, содержащей публичный ключ (конкретный криптографический алгоритм при этом не уточняется — в качестве примера приводятся эллиптические кривые и RSA-2048). Чтобы один узел мог взаимодействовать с другим, ему нужно знать не только адрес того, но и эту структуру данных. Теоретически один физический узел может создать любое количество адресов (соответствующих разных ключам).

Далее часто используется именно такая связка: «прообраз» в виде TL-структуры (содержащей практически любые данные), и 256-битный хэш от неё, используемый для адресации.

Блокчейн (blockchain). Блокчейн — это структура данных, элементы (блоки) которой упорядочены в «цепь», и каждый следующий блок цепи содержит в себе хэш предыдущего. Таким образом достигается целостность — изменения могут вноситься только добавлением новых блоков.

Сервис (service). Сервисы в рамках TON могут быть различных типов — в зависимости от того, используют они блокчейн или нет. Например, один (или множество) из узлов сети может обрабатывать некие RPC-запросы по описанному далее протоколу ADNL, не создавая никаких записей в блокчейне — наподобие традиционных веб-серверов. В том числе рассматривается возможность реализации HTTP поверх ADNL, а также переход самого мессенджера на этот протокол. По аналогии с TOR или I2P, это сделает его более устойчивым к различным блокировкам.

В то же время, ряд сервисов подразумевает и взаимодействие с блокчейном, и обработку запросов вне его. Например, для TON Storage — файлового хранилища — не очень разумно хранить сами файлы в блокчейне. В нём будут содержаться только хэши файлов (вместе с какой-то метаинформацией о них), а в качестве «файловых серверов» будут выступать специализированные узлы сети, готовые отдавать их другим узлам по ADNL.

Туманный сервис (fog service). Речь идёт о некоторых сервисах, которые подразумевают децентрализацию и открытое участие в них. Например, TON Proxy — это сервис, который может поддерживать любой участник, желающий предоставить свой узел в качестве посредника (прокси), пересылающего пакеты между другими узлами. При желании он может взымать за это установленную им плату — используя систему TON Payments для микроплатежей (которая, в свою очередь, тоже является туманным сервисом).

ADNL: Abstract Datagram Network Layer

На самом низком уровне взаимодействие между узлами будет производиться по протоколу UDP (хотя допустимы и другие варианты).

Как упомянуто выше, чтобы один узел мог послать пакет другому, он должен знать один из его публичных ключей (и, следовательно, адрес, который им определяется). Он зашифровывает пакет этим ключом и добавляет в начало пакета 256-битный адрес получателя — поскольку один узел может иметь несколько таких адресов, это позволит ему определить, какой ключ использовать для расшифровки.

Кроме того, вместо адреса получателя в начале пакета данных может находиться т.н. идентификатор канала. В таком случае обработка пакета уже зависит от конкретных договорённостей между узлами — например, отправленные в некий канал данные могут предназначаться другому узлу и должны быть ему переадресованы (это и есть сервис TON Proxy). Другим частным случаем может быть взаимодействие напрямую между узлами, но с шифрованием по индивидуальной паре ключей для этого канала (предварительно сформированных по протоколу Диффи-Хеллмана).

Наконец, специальным случаем является «нулевой» канал — если узел ещё не знает публичных ключей своих «соседей», он может посылать им пакеты без шифрования совсем. Это предназначено только для инициализации — как только узлы пришлют информацию о своих ключах, их стоит использовать для дальнейшего взаимодействия.

Вышеописанный протокол (256 бит идентификатора канала + содержимое пакета) называется ADNL. Документация упоминает возможность реализации аналога TCP поверх него или собственной надстройки — RLDP (Reliable Large Datagram Protocol), но не вдается в подробности об их реализации.

TON DHT: Распределённая хэш-таблица

Как в случае с другими распределёнными системами, TON предполагает реализацию DHT — распределённой хэш-таблицы. Более конкретно — таблица является Kademlia-подобной. Если вы не знакомы с такой разновидностью хэш-таблиц — не беспокойтесь, далее я примерно опишу, как они устроены.

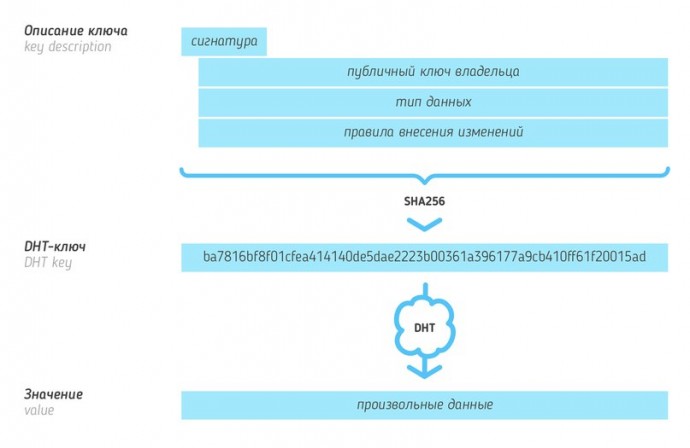

В абстрактном смысле, DHT ставит в соответствие 256-битным ключам некие бинарные значения произвольной длины. При этом ключи в таблице — это хэши от определённой TL-структуры (сами структуры тоже хранятся вместе с DHT). Это очень похоже на формирование адресов узлов — и они действительно могут присутствовать в DHT (например, по такому ключу может находиться IP-адрес узла соответствующего заданному абстрактному адресу, если он не скрывает его). Но в общем случае, «прообразы ключей» (их описания, key descriptions) — это метаданные, которые указывают на «владельца» записи в хэш-таблице (то есть публичный ключ какого-то узла), тип хранимого значения и правила, по которым эта запись может впоследствии изменяться. Например, правило может разрешать изменять значение только владельцу — или запрещать изменение значения в меньшую сторону (чтобы защититься от replay-атак).

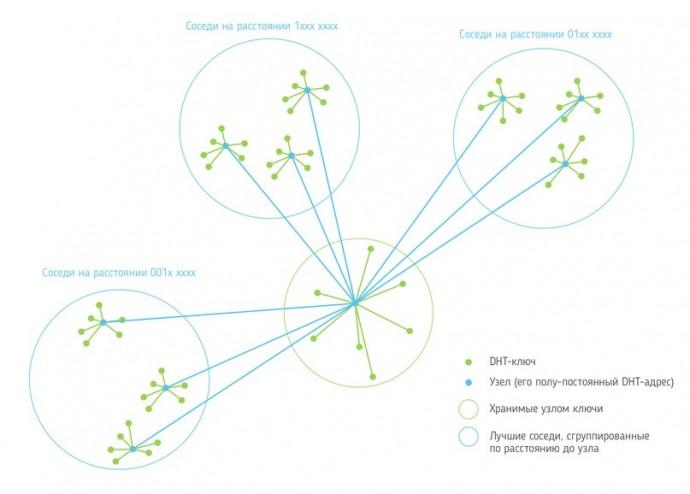

Кроме 256-битных ключей вводится понятие DHT-адресов. Разница с обычными адресами узлов в том, что DHT-адрес обязательно привязан к IP-адресу. Если узел не скрывает своего IP, он может использовать обычный адрес для DHT. Но чаще для нужд DHT будет заводиться отдельный, «полу-постоянный» адрес.

Над ключами и DHT-адресами вводится понятие расстояния — в этом всё совпадает с таблицами Kademlia— расстояние между ключами равно XOR (побитовому исключающему ИЛИ) от них. Как и в таблицах Kademlia, значение, соответствующее некоему ключу, должно храниться на s узлах, имеющих наименьшее расстояние до этого ключа (s тут — относительно небольшое число).

Для того, чтобы узел DHT мог взаимодействовать с другими такими узлами, он держит в памяти таблицу маршрутизации DHT — DHT- и IP-адреса узлов, с которыми он взаимодействовал до этого, сгруппированные по расстоянию до них. Таких групп 256 (они соответствуют старшему выставленному биту в значении расстояния — то есть узлы на расстоянии от 0 до 255 попадут в одну группу, от 256 до 65535 — в следующую, и т.д.). Внутри каждой группы хранится ограниченное число «лучших» узлов (в плане пинга до них).

Каждый узел должен поддерживать несколько операций: сохранение значения для ключа, поиск узлов и поиск значений. Поиск узлов подразумевает выдачу по заданному ключу ближайших к нему узлов из таблицы маршрутизации; поиск значений — то же самое, за исключением ситуации, когда узлу известно значение для ключа (тогда он просто возвращает его). Соответственно, если узел хочет найти в DHT значение по ключу, он посылает запросы небольшому числу ближайших к этому ключу узлов из своей таблицы маршрутизации. Если среди их ответов нет искомого значения, но есть другие адреса узлов, то запрос повторяется уже к ним.

TON DHT может использоваться для различных целей, например — для реализации торрент-подобного хранилища файлов (см. TON Storage); для определения адресов узлов, реализующих определённые сервисы; для хранения информации о владельцах аккаунтов в блокчейне. Но самое важное применение — обнаружение узлов по их абстрактным адресам. Для этого адрес используется в качестве ключа, значение которого нужно найти. В результате запроса либо найдётся сам узел (если искомый адрес был его полу-постоянным DHT-адресом), либо значением окажется IP-адрес и порт для подключения — или же другой адрес, который следует использовать в качестве тоннеля-посредника.

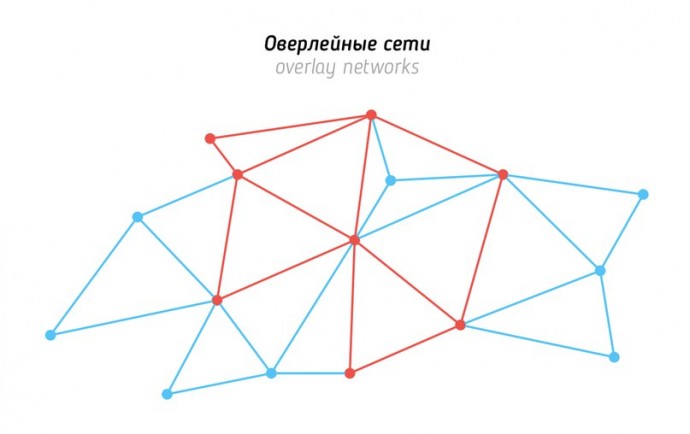

Оверлейные сети в TON

Описанный выше протокол ADNL подразумевает возможность любым узлам обмениваться информацией друг с другом — правда, не обязательно оптимальными путями. Можно сказать, что благодаря ADNL все узлы образуют глобальный граф TON (в идеале — связный). Но дополнительно предусмотрена возможность создавать оверлейные сети — подграфы внутри этого графа.

Внутри такой сети взаимодействие производится только напрямую — по предварительно сформированным связям между узлами-участниками сети (по каналам ADNL, описанными выше). Формирование таких связей между соседями, поиск самих соседей — автоматических процесс, стремящийся сохранить связность оверлейной сети и минимизировать задержки при обмене данными в ней.

Кроме того, предусмотрен способ быстро распространять крупные широковещательные обновления внутри сети — они разбиваются на части, дополняются кодом коррекции ошибок, и все эти куски пересылаются от одного участника другому. Таким образом участнику не обязательно полностью получить все части, прежде чем пересылать их дальше по сети.

Оверлейные сети могут быть публичными и приватными. Стать участником публичной сети несложно — нужно найти TL-структуру, описывающую её (она может быть публичной — или доступна по определённому ключу в DHT). В случае с приватной сетью эта структура должна быть известна узлу заранее.

Продолжение следует

Я решил разделить обзор TON на несколько статей. На этом данная часть заканчивается, а в следующей я планирую перейти к рассмотрению структуры блокчейна (точнее, блокчейнов), из которых будет состоять TON.

Райан Мэлори (Ryan Mallory) “Хорошие новости для тех, чья сделка закрылась по стопу”

Прочтя заголовок данной статьи, вы, наверное, подумали, что я сошел с ума. Как можно говорить о том, что вытряхивание из сделки по стоповому ордеру — это хорошо, если цель торговли — зарабатывать деньги, а не терять их?

Понимаю. Никому не нравится оказаться вытряхнутым из сделки, в том числе и мне. Но я к этому привык. На самом деле, принять убыток в сделке так же просто, как дышать. Это противоречит представлению многих людей о торговле, поскольку большинству трейдеров ненавистна сама мысль о закрытии сделки с убытком.

Но не следует позволять себе засиживаться в сделке, которая идет против вас. Не далее, как сегодня утром, я закрыл убыточную сделку, которая сработала не так, как я ожидал. Убыток получился маленьким, и его легко будет отыграть. Все остальные позиции в моем портфеле — прибыльные. Они имеют потенциал роста, который с лихвой перекрывает убыток от упомянутой сделки. Но давайте немного подробнее рассмотрим преимущества закрытия сделки по стоповому ордеру.

Я выделил 5 причин, по которым такое завершение сделки может считаться хорошим и положительно влияющим на вашу торговлю в целом. Просто поразительно, какой эффект для торгового счета имеет правильное управление убыточными сделками.

Вы не задерживаетесь надолго в убыточной позиции

Один из моих друзей с гордостью заявляет, что никогда в жизни не закрывал позицию с убытком. И это действительно так. Но в его портфеле полно позиций, которые никогда не станут прибыльными. Он закрывает только прибыльные позиции. По сути, он позволяет убыткам расти и быстро забирает прибыль.

Это прямо противоречит тому, что должен делать трейдер, стремящийся добиться успеха на фондовом рынке. Я встречал много людей, которые открывают сделку, не имея ни малейшего представления о стоповом уровне в ней. Затем они просто наблюдают, как она идет против них, но не имеют стратегии выхода.

В результате, такой трейдер вместо краткосрочной сделки получает долгосрочную инвестицию.

Чтобы понять, не относитесь ли вы к этому типу трейдеров, проверьте, появляются ли у вас иногда следующие мысли в отношении ваших сделок:

«Думаю, я оставлю эту позицию надолго»

“Нет, я не могу продать ее с таким большим убытком”

“Эту акцию я вполне могу оставить надолго, у нее хорошие фундаментальные показатели”

“Если она вернется к уровню безубыточности — продам”

“Ну, я же должен вернуть свои деньги”

Проблема всех приведенных утверждений в том, что в них фигурируют «я», «я» и снова «я». Ничего не говорится о ситуации на рынке. Речь лишь о том, чего трейдер хочет от акции.

Хочу вам сказать, что ни рынку, ни любой отдельной акции нет никакого дела до ваших потребностей или желаний. Им все равно, по какой цене вы вошли и какую цель наметили. Единственное, с чем считается рынок, — это стоповые ордера. Это единственный способ управлять убытками, поддерживая их на низком уровне.

Ваши эмоции не выходят из-под контроля

Повторюсь: никто не любит убыточных сделок. Я ненавижу их так же, как и все остальные трейдеры. Но применяя стоповые ордера и поддерживая их максимально короткими, вы получаете возможность лучше контролировать эмоции в трейдинге. Вы сможете держать их в себе.

Когда убыток на бумаге достигает 15-20%, эмоции начинают влиять на торговлю, и это может привести к еще большим потерям. От этого нужно себя защищать. Когда такое происходит, в качестве ответной реакции человек начинает совершать плохие сделки и, что еще хуже, пытаться отомстить рынку за неудачу.

Стоповый ордер на намеченном ДО открытия сделки уровне делает процесс принятия решения о выходе автоматическим и устраняет влияние эмоций, которые могут играть решающую роль. Безусловно, вытряхивание по стоповому ордеру — неприятная вещь. Но, открывая сделку, вы должны знать, по какой цене будете выходить, если она окажется убыточной.

Важно также, что вы не будете переживать и терзаться сомнениями по поводу того, стоит ли оставаться в позиции или выйти из нее. Стоповый ордер примет это решение за вас. Поэтому применяйте стоповые ордера для ограничения убытков. Это не позволит эмоциям взять верх над разумом, сделает убыточные сделки более управляемыми и создаст базу для успеха в долгосрочной перспективе.

Вы получаете возможность гибко реагировать на изменение направления движения рынка

Ни рост, ни падение рынка не могут продолжаться вечно. В ходе восходящего тренда обязательно будут откаты, а после падения цена будет отскакивать вверх (типичный пример — торговая формация «прыжок дохлой кошки»). Это нормальные элементы процесса торговли.

Но если вы не применяете стоповые ордера, чтобы отсекать убытки, или, что еще хуже, игнорируете стоповый уровень, который наметили заранее, то вы таким образом снижаете или даже полностью лишаете себя возможности гибко реагировать на колебания рынка.

Я слежу за тем, чтобы мои стоповые ордера были короткими.

Когда сделка идет не по плану, я хочу очень быстро понять, что был неправ. Я не хочу засиживаться в откровенно плохой сделке, ожидая, пока цена пойдет еще дальше против меня и все равно активирует стоповый ордер.

Я хочу выйти из сделки сразу же, как пойму, что она развивается неправильно, и ни на мгновение позже.

При этом мой взгляд на рынок может измениться, потому что мои стоповые ордера часто срабатывают из-за того, что рынок идет в противоположном необходимому мне направлении.

В большинстве случаев закрытие сделки по стоповому ордеру определяется тем, в каком направлении идет рынок по отношению к вашей позиции. Поэтому, когда рынок решает развернуться после продолжительного восходящего тренда, вам не придется пересиживать фазу распределения. Вы выйдете в самом начале падения и сможете действовать гибко, чтобы пойти вместе с рынком в шорт, а не руководствоваться своей потребностью каким-то образом превратить ужасно убыточную сделку снова в прибыльную.

Гибкое поведение на рынке и умение поменять взгляд на рынок — важные составляющие прибыльной торговой системы. Умение исходить из того, что делает рынок в данный момент, а не из своих представлений о том, что он должен делать, — вот что определяет прибыль портфеля.

Стоповые ордера помогают высвободить капитал для лучших сделок

Я никогда не понимал, почему люди засиживаются в убыточных сделках. Сделка забирает у вас деньги, а вы надеетесь, что она их вам вернет.

Если убыток в сделке составляет $100, то вам, очевидно, нужно, отыграть эти же $100. Для вас действительно важно отыграть потерянное именно в той сделке, которая постоянно приносит вам одни убытки? Может, лучше извлечь из такой сделки урок, а высвободившиеся средства вложить в акцию, в которой ваши шансы заработать будут выше?

Вкладывайте деньги только в те сделки, вероятность выигрыша в которых самая высокая. Убыточные сделки не дают этого преимущества.

Найдите хороший торговый сигнал, и откройте позицию. Но обязательно поставьте стоповый ордер. Заработать в такой сделке у вас больше шансов, чем в той, в которой вы отказались рано отсечь убытки.

Преимуществом стопового ордера является то, что он не позволяет трейдеру долго оставаться в убыточной сделке. Он высвобождает торговый капитал, ликвидирует плохие сделки и позволяет вам перейти к поиску хороших сделок, которые обеспечат более высокую доходность инвестиций.

Стоповые ордера работают, и это хорошо

Большинство трейдеров не используют стоповые ордера, потому что не могут смириться с потерей денег на фондовом рынке. Старайтесь не повторять их ошибки!

Быстрое и частое закрытие убыточных сделок — лучший способ сократить потери в своем портфеле и максимально сохранить ту прибыль, которую приносят вам прибыльные сделки. Самый лучший и, по моему мнению, единственный инструмент, который позволяет этого добиться, — это размещение физических стоповых ордеров на ценовых уровнях, намеченных еще до открытия сделки.

Это и называется дисциплиной. И от этого зависит стабильность торговли. Ни того, ни другого не сможет добиться тот, кто не готов закрывать свои убыточные сделки по стоповым ордерам.