Криптовалютный трейдинг l ExpertCoin

3 июня 2018

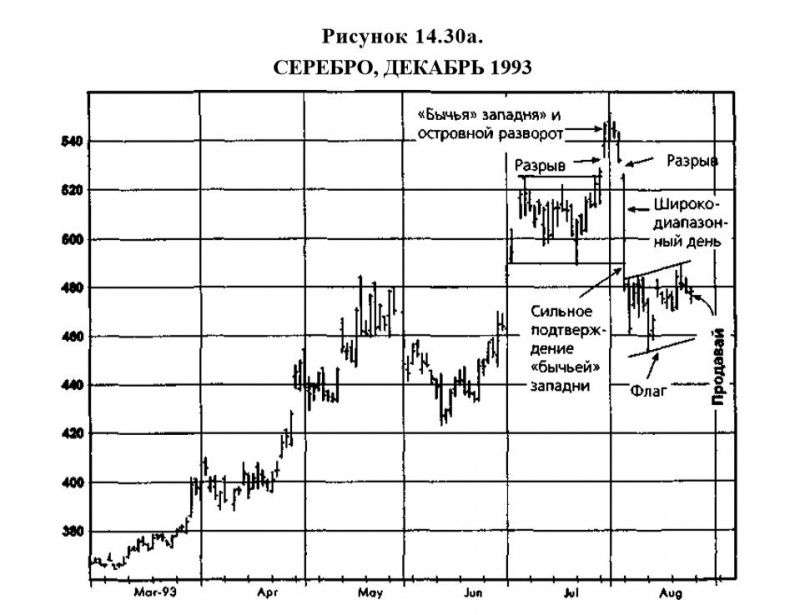

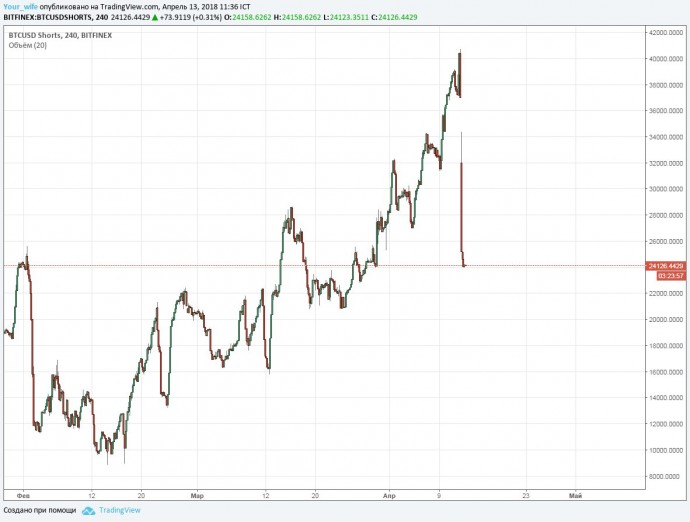

Шортистов очень сильно побрило, прорывной рост был частично обеспечен массовым закрытием коротких позиций по стопам и маржин коллам.

Торговля против толпы

Подавляющее большинство трейдеров читает одни и те же книги, использует одни и те же стратегии, применяет одни и те же правила управления рисками и капиталом. В конечном итоге, они получают одинаковые результаты торговли. Все заканчивается тем, что они теряют деньги, отдавая их тем 5% состоятельных участников рынка, которые действуют иначе.

Человек — в высшей степени социальное существо, глубоко в мозгу которого заложен инстинкт вливаться в толпу и следовать за ней. В жизни, выживание каждого индивидуума может зависеть от того, является ли он членом общины. Однако, когда речь идет о торговле, менталитет толпы может оказывать действительно разрушительное влияние на попытки человека достичь успеха в трейдинге.

Этот тот случай, когда инакомыслящий (т. е. играющий против толпы) трейдер имеет отчетливое преимущество перед остальными. Если хотите успешно торговать против толпы, нужно научиться не повиноваться инстинкту идти вместе со всеми и начать мыслить независимо, даже если это покажется противоречащим здравому смыслу.

Что представляет собой торговля против толпы?

Торговля против толпы — это стиль торговли, предполагающий совершение сделок в направлении, противоположном общему тренду. Инакомыслящий трейдер делает прямо противоположное тому, что делают другие. По сути, чтобы заработать, он играет против толпы.

Такой трейдер определяет главный тренд рынка, а затем намеренно идет против него. Он покупает, когда цена находится внизу, и продает, когда она растет. Для сравнения: начинающие трейдеры обычно покупают, когда уже имеется установившийся тренд, или когда умные деньги уже выходят из позиций.

Инакомыслящий трейдер исходит из того, что те, кто предсказывает рост рынка, уже полностью закупились, а те, кто говорит, что рынок будет падать, все свои деньги вложили в шортовые позиции.

Основы торговли против толпы

Стратегия торговли против толпы вовсе не означает, что профессиональные трейдеры, которые ее используют, продают каждый раз, когда рынок идет вверх, или покупают, как только он начнет падать. Чтобы понять главную идею этой стратегии, нужно вспомнить, что при моментумной торговле трейдеры покупают, когда цена растет, и продают, когда она падает. Они исходят из того, что если цена инструмента растет, значит, есть основания для продолжения роста. Инакомыслящий трейдер придерживается мнения, что ничто не может расти или падать вечно.

Его стратегия может проявляться в разных формах и работать как по тренду, так и против тренда или внутри рейнджа. Он использует свои навыки и знание рынка для того, чтобы извлекать прибыль из позиций, открытых против основной массы трейдеров.

Торговать против толпы очень опасно

Стратегия торговли против толпы предполагает наблюдение за настроениями на рынке, различными прогнозами, комментариями комьюнити, графики отображения количества длинных и коротких позиций, и многими другими важными индикаторами, чтобы открывать позиции против большинства участников рынка.

Поскольку инакомыслящий трейдер борется против тренда, это иногда может сработать против него. Данная стратегия сулит прекрасное вознаграждение, но связана с повышенными рисками. Поэтому данный стиль торговли лучше всего подходит тем, кто досконально разбирается в рынке и может определить, когда именно стоит идти против него.

Доминирующий тренд на рынке, как правило, сохраняется, пока его сила не иссякнет. Поэтому одним из наиболее важных факторов при открытии противоположных сделок является точное определение момента разворота тренда, что позволяет совершить успешную контртрендовую сделку.

Может случиться так, что трейдер открывает сделку в предположении разворота цены, когда рынок, на самом деле, еще не достиг реальной точки разворота. Это увеличивает риски. На такой случай у трейдера всегда должен быть достаточный резервный капитал.

Почему торговля против толпы работает

Стратегия торговли против толпы работает, потому что, когда рынок идет в одном направлении, большинство розничных трейдеров готовы присоединиться к такому движению уже после того, как оно сформировалось. Зачастую это происходит как раз перед окончанием тренда. Тем не менее, именно такое время входа им кажется наиболее «безопасным». К сожалению, уже вскоре после этого происходит разворот.

Вывод

Консенсус толпы обычно является ошибочным, особенно, когда формируется чрезмерно растянутый тренд в результате лихорадочных покупок (или панических продаж).

Хотя стратегия торговли против толпы многим трейдерам-любителям может показаться откровенным безумством (ведь их учили, что «тренд — ваш друг»), ее высокая эффективность подтверждена многолетним опытом профессиональных игроков. При правильном использовании, это — очень привлекательный стиль торговли, который может применяться на любых рынках.

Интервью с трейдером Майклом Брайантом (Michael Bryant): Надежность автоматических торговых систем

Майкл Брайант (Michael Bryant) имеет дипломы инженера-механика и специалиста по компьютерам. Он работал в аэрокосмической отрасли, занимаясь проектированием космических аппаратов, а затем занимался наукой в сфере офтальмологии и механики. Рынок был для него увлекательным способом отвлечься. Он тяготел к торговле фьючерсами. Учитывая его образование, неудивительно, что он начал разрабатывать торговые системы и программное обеспечение для трейдеров. Брайанту принадлежит компания Adaptrade Software, которая разрабатывает продукты, доступные как розничным, так и профессиональным трейдерам. Добавьте описание

Майк, расскажите немного о себе и о том, как вы заинтересовались торговлей.

У меня техническое образование. Я получил степень PhD в области механики, вторая специальность — компьютерные науки. Прежде чем прийти к торговле, я сменил несколько работ. Я был аэрокосмическим инженером и разрабатывал космические корабли и ракетоносители. Затем я перешел в науку и работал профессором в медицинской школе, разрабатывая биомеханические технические модели глаза на кафедре офтальмологии. Примерно в то же время я заинтересовался фьючерсным рынком. Учитывая мой опыт, вполне естественно, что я тяготел к систематической торговле, поэтому я начал разрабатывать стратегии торговли. Позже я начал разрабатывать инструменты масштабирования позиций. В конечном итоге, я подумал, что некоторые из созданных мною для себя инструментов могут представлять интерес и для других трейдеров.

Так появился побочный бизнес — продажа этих инструментов. И когда я понял, что не хочу всю оставшуюся жизнь работать в академической науке, то начал задумываться о том, как перейти к индивидуальному предпринимательству. Окончательно оно стало моей основной работой в 2003 году. Я начинал с работы на своем торговом счете и с продажи ПО. В какой-то момент я понял, что анализировать рынок и разрабатывать новые методы торговли, в том числе программы, мне нравится даже больше, чем торговать. Так несколько лет назад фокус моих интересов полностью переместился на разработку и продажу программного обеспечения. Сейчас я занимаюсь исключительно программной стороной торговли.

Я продолжают работать над новыми методами торговли, но теперь не торгую по ним сам, а включаю их в свое ПО.

Расскажите о своих программах.

Моя компания называется Adaptrade Software. Для генерирования стратегий я использую программу Adaptrade Builder. Есть у меня еще один инструмент — Market System Analyzer. Он предназначен для масштабирования позиций и управления ими. Программу Builder я создал для генерирования кода для других платформ. Она генерирует EasyLanguage и другие языки программирования, которые используются в торговых платформах.

Многие трейдеры хотели бы разрабатывать собственные торговые системы, но не знают, с чего начать. Что может послужить для них хорошей отправной точкой?

Чтобы разрабатывать прибыльные стратегии торговли, нужно очень много знать. Это зависит от того, на какой стадии вы находитесь. Если вы уже являетесь трейдером, понимаете рынок и во всех подробностях разбираетесь в тех инструментах, которыми торгуете, то следующий этап — это стратегия и логика. То есть все зависит от того, есть ли у вас идея, которую вы хотите запрограммировать, или нужно сначала выработать такую идею. Когда у вас есть идея торговли, ее нужно перевести на язык стратегии, для чего потребуется скриптовый язык. Но большинство скриптовых языков привязаны к конкретной торговой платформе. Поэтому речь идет о выборе не только скриптового языка, но и торговой платформы.

Программу Builder я разработал для того, чтобы сократить людям этот процесс. В ней сочетаются генерирование стратегии и выбор логики; она пишет код и применяет правильные принципы разработки стратегии и строгие методы тестирования.

После того, как наша идея закодирована, как определить, будет ли такая система надежно работать? А если она работает, то в какой момент следует прекратить пользоваться ею?

Я считаю, что окончательным арбитром должно служить отслеживание жизнеспособности системы в реальном времени, и лишь после этого можно переходить к реальной торговле. Многим людям не удается пройти даже этап разработки, и до отслеживания в реальном времени дело не доходит. Для этого я применяю метод, состоящий из трех отрезков: отрезок обучения, отрезок тестирования и отрезок подтверждения. Отрезки обучения и тестирования обычно работают вместе. Поэтому, если вы еще не закончили разработку, и нужно внести изменения, их можно оценить на отрезке обучения и на основании полученных результатов решить, какие именно изменения вносить. Затем можно периодически проверять показатели работы на отрезке тестирования. Другими словами, следует убедиться, что на отрезке тестирования вы не ухудшаете систему, потому что обычно на отрезке обучения она всегда выглядит хорошо, ведь именно для этого вы ее и используете. Но зачастую на отрезке тестирования она поначалу выглядит хорошо, а после внесения дополнительных изменений, оптимизации входных параметров и т. п. результаты на отрезке тестирования начинают ухудшаться, что говорит о том, что имела место подгонка.

Есть и третий отрезок — подтверждение. Он используется только после того, когда вы прошли все предыдущие. Тогда можно сделать окончательное подтверждение путем проверки на этом отрезке. После этого можно применить отслеживание в реальном времени.

Что включает в себя отслеживание в реальном времени?

Большинство торговых платформ позволяют прогнать систему в реальном времени — в режиме симулятора. Нам нужно видеть, как она работает, чтобы быть уверенными, что она устоит при таком развитии событий. Для этого нужно регулярно смотреть на P/L.

Но когда вы торгуете в режиме симулятора, устраняется влияние эмоций. Когда же вы переключаетесь на живую торговлю, нужно учитывать эмоции. Как вы учитываете эмоции при торговле в реальном времени?

Эмоции в трейдинге — одна из главных трудностей. Они действительно имеют решающее значение. Как только вы начинаете торговать на живые деньги, включается фактор эмоций. Одна из вещей, которые мне нравятся в систематической торговле, — это то, что она помогает справиться с этим аспектом. Она не решает эту проблему полностью, но, по крайней мере, если вы используете торговую систему, то единственное решение, которое вам нужно принять, — это придерживаться ли своей системы. Таким образом, она в определенной степени упрощает этот процесс, но не устраняет эмоции полностью. А поскольку влияние эмоций сокращается, принимать торговые решения легче.

Это так, но убыточные сделки иногда случаются. При использовании торговой системы, как управлять позициями и рисками, когда получаешь убытки?

Одной из особенностей рынка, усложняющих работу на нем, является его переменчивость. Его статистические показатели со временем меняются. В этом, наверное, основная причина того, что торговые стратегии со временем перестают работать. Поэтому обязательно нужно следить за своей торговой стратегией, чтобы быть уверенным, что она продолжает работать в приемлемом диапазоне и по-прежнему оправдывает ваши ожидания. Если это не так, нужно либо доработать ее, либо заменить на лучшую.

Поэтому, строго следя за своей системой, можно определить, работает ли она. Свои первые стратегии вы начали разрабатывать еще в начале 1990-х. Заметили ли вы существенные изменения в поведении рынка, которые бы заставили вас изменить свой метод разработки систем?

Рынок со временем меняется, но он зависит от вашего таймфрейма. Он будет разным, когда вы торгуете, скажем, на минутном и на недельном графике. Задача состоит в том, чтобы выделить из шума сигнал и постараться найти такой торговый сигнал, который будет устойчив в течение периода времени, достаточного для получения прибыли в реальных условиях. Как долго будет оставаться устойчивым такой сигнал, зависит от вашего таймфрейма. Если вы торгуете на минутном графике, вам, возможно, придется разрабатывать новые стратегии каждые шесть месяцев. Чем короче таймфрейм, тем чаще придется разрабатывать новые стратегии. У меня есть стратегия, которую я создал примерно 17 лет назад. Время от времени она требует настройки значений некоторых параметров, но базовая идея продолжает работать. Но она предназначена для свинговой торговли. Таким образом, все зависит от того, какой сигнал вы нашли для совершения сделки, и как долго этот сигнал сохраняется.

Кроме того, системы дают разные результаты на разных инструментах. Например, одна система может лучше работать на акциях, а другая — на фьючерсах. Как вы это учитываете?

Всегда можно попытаться найти какой-то пригодный для торговли сигнал, который работает на нескольких инструментах и таймфреймах. Он может быть не настолько эффективен, как сигнал, созданный под конкретный рынок. Но он, вероятно, будет более надежным и просуществует дольше, чем сигнал, специфический для конкретного таймфрейма или инструмента.

Можете привести примеры определенных рыночных условий, которые хорошо работают на разных инструментах?

Мой подход строго математический. Я не пытаюсь анализировать рынки с точки зрения конкретных условий. Важно лишь то, продолжает ли стратегия работать в пределах тех показателей эффективности, под которые она создана. Если нет, значит, на рынке что-то изменилось, и система больше не актуальна. Трудно сказать, что такое актуальная система.

Когда вы проводите тестирование торговых систем на истории, какие именно параметры вы рассматриваете?

Думаю, что определенные показатели заслуживают большего внимания, чем другие. Многие стараются добиться максимума чистой прибыли, и тем ограничиваются. Но я считаю, что полезно иметь набор показателей, которые отражают, как я говорю, качество стратегии. К ним относятся, например, коэффициент прибыли, максимальное неблагоприятное отклонение, КПД входов и выходов, стабильность результатов и другие. Я обнаружил, что, стараясь добиться максимальных значений этих параметров, мне удается создавать более качественные стратегии, которые более надежны и дольше работают.

Системные трейдеры часто слишком увлекаются подгонкой результатов, о чем вы говорили выше. Это порождает проблемы. Почему так? И к каким проблемам это приводит?

Я считаю, что подгонка — это самая большая проблема, с которой сталкиваются системные трейдеры. Чрезмерно подогнанные системы при тестировании на истории выглядят великолепно, но не работают в реальной торговле. В большинстве случаев это — следствие чрезмерной оптимизации. Но такое иногда случается просто из-за недостатка данных, когда у вас слишком мало информации для оптимизации, или если ваша стратегия или модель содержит слишком много параметров. Применительно к торговым стратегиям, слишком мало данных означает слишком мало сделок.

Нужно иметь достаточно большую выборку сделок, чтобы быть уверенным, что вы не занимаетесь подгонкой шума. Хорошей новостью является то, что существует достаточно много методов, использование которых позволяет избежать чрезмерной подгонки или выявить ее. Например, это можно сделать, посмотрев, как изменятся результаты на другом сегменте данных. Один из выводов, которые я сделал, в течение более 10 лет наблюдая за прогрессом в сфере машинного обучения, заключается в том, что чрезмерная подгонка не должна быть критичным фактором. Если посмотреть на такие методы машинного обучения, как нейронные сети на основе глубокого обучения, то они зарекомендовали себя, как очень успешные. Это было бы невозможно, если бы они не научились справляться с чрезмерной подгонкой. В этой области многому можно поучиться. В частности, это: измерение сложности стратегии и умение избежать ее чрезмерного усложнения; построение стратегии на нескольких наборах данных, чтобы она не была привязана к лишь одному набору; ограничение суммарной оптимизации, что в теории машинного обучения называется обучением с остановкой; и введение случайности в различном виде, например учет случайных сочетаний или случайных изменений входных параметров, чтобы результаты не оказались чрезмерно зависимыми от одного конкретного набора входных параметров. Все эти вещи я включаю в свое ПО для разработки стратегий, чтобы решить проблему подгонки.

И еще одно: когда речь идет о разработке стратегий, многие трейдеры не утруждаются изучением программирования. Как им использовать системный метод в своей торговле?

Прежде всего, системная торговля не обязательно означает запрограммированную торговую стратегию. Если у вас есть набор правил, сформулированных достаточно хорошо для того, чтобы любой, кто их понимает, мог получить такие же результаты, значит, вы используете системный метод торговли, независимо от того, изложен он на листе бумаги или описан скриптовым языком. Но программирование стратегии имеет ряд преимуществ. Оно делает стратегию более объективной. Вы можете протестировать ее на истории, оценить ее и легко отслеживать. Но если вы не умеете программировать, то у вас, на самом деле, есть только три варианта для разработки и создания собственной стратегии торговли: вам нужно либо научиться программировать; либо заплатить тому, кто это для вас сделает; либо воспользоваться для генерирования кода каким-то инструментом. Очевидно, что я склоняюсь к последнему варианту. Но даже он требует определенного обучения. Все равно нужно понимать основные логические составляющие торговой стратегии; показатели, которые используются для их оценки; и процесс, посредством которого инструмент разрабатывает стратегию. Так что, нужно многому научиться. Но это — неотъемлемая часть процесса разработки стратегий, независимо от того, программируете вы сами или поручаете сделать это компьютеру.

Торговля внутри дня как путь к финансовой свободе

Если бы вы получили полную финансовую свободу продолжали бы вы оставаться на той же работе, где работаете сейчас? И хотя найдутся люди, которые ответят на этот вопрос положительно, большинство наверняка скажет, что нет. Как получить свободу, сказав «нет» работе, которая вам не нравится, и «да» — тем впечатлениям от жизни, которые для вас важны? Все просто: нужно, чтобы вы зарабатывали больше, чем тратите.

Лучший способ создать хороший источник доходов

Достичь этого можно несколькими способами. Первый – существенно урезать свои расходы до уровня, который позволит делать инвестиции и умеренные накопления, оставаясь на той же скудной зарплате, которую вам платят за нудное сидение в офисе. Либо же можно расширить свои навыки и зарабатывать значительно больше, чем тратите, создав второй источник дохода, который, в конечном итоге, просто затмит первый, скудный источник. Наличие нескольких источников дохода — необходимое условие для тех, кто хочет быстро обеспечить себе достойную пенсию. Нужно просто защитить себя от падения фондового рынка, стоимости жилья, комиссионных от продаж и других видов инвестиций и доходов, которыми вы пользуетесь сейчас.

Один из лучших способов создать второй источник доходов — стать дейтрейдером. Это позволит зарабатывать на валютах, цена которых в течение дня ходит то вверх, то вниз. Но для этого надо иметь целостную стратегию, устойчивые навыки управления рисками и готовность учиться и проводить исследования.

Но следует заметить, что дейтрейдинг — это не путь к быстрому обогащению. Нужно приобрести определенные знания, прежде чем вы сможете начать хоть немного зарабатывать. Но это будет первой ступенькой на пути к улучшению вашего благосостояния. Как и в случае любых других инвестиций, здесь существуют риски, поэтому следует вкладывать только те деньги, с которыми вы будете чувствовать себя комфортно, и которые вы готовы отдать на милость переменчивому рынку. Для улучшения навыков работы на финансовых рынках, а особенно — в дейтрейдинге, требуются определенное время и дисциплина.

Ветераны дейтрейдинга могут взять небольшую сумму и превратить ее в серьезный капитал. Опираясь на многолетнее изучение рынка, они за пару месяцев могут довести свой баланс до шестизначных цифр. Вот почему не стоит сдаваться, даже если на самом старте вас постигнет пара жестоких неудач.

В интернете есть популярная история о том, как серьезный трейдер всего за 44 торговых дня превратил $500 в $100 000. И хотя многим это покажется сказкой, это — правда. Нельзя сказать, что уровень ожиданий типичного новичка должен быть таким же. Но это вполне конкретный и достижимый результат, и у таких людей надо учиться!

Но для того, чтобы с нуля построить карьеру успешного дейтрейдера, придется действительно много и напряженно работать. Изучение торговли импульсов внутри дня, усвоение уроков по управлению рисками и ежедневная торговля — все это требует времени.

Обрести необходимые для правильного управления рисками инстинкты можно, торгуя в смоделированной рыночной среде. В сфере криптовалют не распространено такое понятие как демо счет. Вам просто необходимо торговать на минимально возможное количество средств. Это поможет Вам приобрести нужный опыт, не платя за него слишком много.

Это уже позволяет понять, что нужно для того, чтобы всегда держать свои сделки под контролем. Например, открыв позицию утром и выставив защитный стоповый ордер, нужно без колебаний выходить на намеченном уровне, если что-то пойдет не так. Нельзя оставаться в позиции, надеясь на ее чудесное выздоровление. Быстро отсекайте убытки и переходите к поиску следующей валюты, чтобы, в итоге, оказаться с прибылью. Будет лучше, если этот урок вы усвоите еще на этапе обучения, не потеряв много.

Именно так зарабатывают деньги дейтрейдеры. Не за счет крупных и быстрых достижений, способных поразить весь мир. Конечный результат определяется небольшими ежедневными сделками, совершаемыми с умом и на основании тщательно проведенного исследования. Поддерживайте накладные расходы на низком уровне, оттачивайте свои навыки и не жалейте труда. Это — ваш путь к финансовой свободе.

Как заработать на падении криптовалют?

Если падение криптовалютного рынка заставило вас прекратить торговлю, то вы — не настоящий трейдер. Настоящие знания приобретаются в периоды медвежьего рынка. Именно в “трудные времена” закладывается базис для получения прибыли в будущем.

Медвежий рынок — лучшее время для торговли

Среди трейдеров бытуем мнение о том, что, когда портфель просел ниже ватерлинии, инвестору остается только ждать, пока он восстановится. Отправиться на рыбалку или в тренажерный зал, убивая время в ожидании более благоприятных рыночных условий. Это не так. После эйфории при виде победоносного движения цены от одного исторического максимума к другому наступает период, когда нужно проявить максимальную собранность. Когда ажиотаж спадает, к трейдеру возвращается способность трезво оценивать ситуацию. Хотя некоторые из описанных ниже стратегий требуют определенного опыта, в большинстве случаев достаточно просто готовности учиться. Инвестировав свое время в образование сегодня, вы окажетесь в числе лучших, когда быки вернут себе контроль над рынком.

Чтобы заработать, не нужно ждать роста цены биткоина. Достаточно, чтобы она просто двигалась. Подойдет движение в любом направлении — при условии, что вы сумеете определить тренд. Чем короче таймфрейм, тем выше риски потерять позицию, но и отдачу можно получить быстрее. Наряду с неограниченными во времени контрактами, такие биржи, как Bitmex и Okex, предлагают и 8-часовые фьючерсы. Следует остерегаться торговли фьючерсами на альткоины, например Ripple и Litecoin, так как тон на рынке задает биткоин, от которого во многом зависит, куда будут идти остальные монеты.

Попробуйте маржинальную торговлю

Маржинальная торговля — как спорт на стероидах. Если вы чувствуете себя на рынке уверенно, увеличьте плечо до максимума. Освоив маржинальную торговлю, можно получить большие преимущества. При обычной торговле трейдер должен сохранять монету, даже если ее цена по отношению к BTC падает. При маржинальной торговле допуск на ошибку становится очень узким. Чем больше плечо, тем короче стоповый ордер.

Изучайте технический анализ

Есть одна вещь, для которой медвежий рынок подходит как нельзя лучше. Это — анализ, или домашняя работа. Хотя преимущества технического анализа многими ставятся под сомнение, ни один здравомыслящий трейдер не будет практиковать маржинальную торговлю или торговлю фьючерсами, если не имеет хотя бы базовых знаний в этой области. Идите от простого — скользящие средние и RSI — к более сложному — свечные паттерны, VSA и т. п.

Понимание базовых вещей поможет вам правильно выбирать время для входа и выхода из сделок. Когда рынок вновь начнет расти, у вас будет больше шансов продать свои монеты на вершине, а не продолжать держать их, пересиживая 70-процентные откаты.

Собирайте мелкие прибыли

В периоды капризного рынка прибыль накапливается за счет ловли мелких движений (т. н. скальпинг). Скальпинг — это разновидность активной торговли которая отнимает довольно много времени и требует упорного труда с совершением частых покупок и продаж. Как и другие стратегии, скальпинг имеет свои плюсы и минусы. Трейдер может потерять все в результате одного-единственного неудачного дня, если не будет придерживаться правил манименеджмента.

Ищите скрытые жемчужины

На падающем рынке все активы стоят недорого. Но сам по себе факт дешевизны монеты не означает, что она представляет какую-то ценность. Благодаря снижению объемов торговли и цен отпадает необходимость торопиться с открытием сделок. Лучше не торопясь провести поиск недооцененных монет, стоимость которых может возрасти в 10 раз и более, когда рынок вновь начнет расти. Анализ криптоактивов, упавших от своих исторических максимумов на 70% и более, поможет найти среди всякого «мусора» несколько необоснованно пострадавших криптовалют.

Большинство криптовалютных трейдеров склонны проявлять нетерпение, и монеты иногда теряют силу просто потому, что толпа перестает проявлять к ним интерес, хотя работа над проектом продолжается. Отслеживайте новости, касающиеся понравившегося вам проекта, чтобы знать, когда планируется запуск основной сети.

Найдите работу

Если торговля криптовалютами перестала приносить вам достаточные для существования средства, нужно найти работу. Нет, не в McDonald’s, а работу, связанную с криптовалютами. Сейчас многие компании нанимают персонал, поскольку хотят иметь многочисленное криптосообщество и уверены, что медвежий рынок — лишь временное явление. Самое лучшее в такой работе то, что зарплата обычно выплачивается в криптовалюте. Когда быки вновь вернут себе контроль над рынком, все, что вы заработали, быстро приумножится.